Можливості оцінки ефективності державної фінансової підтримки банків

Якість та ефективність допомоги для банків, котрі мають державну частку, можна значно поліпшити, якщо внести це питання до Стратегії розвитку системи управління державними фінансами, затвердженої постановою Кабінету Міністрів України в серпні 2013 р. Цей документ є потужним інструментом управління та змін у сфері державних фінансів, оскільки спирається на розроблений та затверджений… Читати ще >

Можливості оцінки ефективності державної фінансової підтримки банків (реферат, курсова, диплом, контрольна)

Виклики, які постали перед фінансовою системою України протягом 2008;2016 рр., свідчать про необхідність удосконалення механізмів її державної підтримки, особливо в частині забезпечення якості та ефективності. На жаль, незадовільне управління та зловживання у сфері державних фінансів в Україні не є рідкістю, а ці чинники часто провокують або посилюють кризові явища, створюють загрозу для безпеки держави. Тому актуальним питанням є розроблення методичних аспектів, котрі дали б змогу сформувати різнобічно збалансовану методику оцінювання ефективності надання державної допомоги банкам, зокрема у вигляді капіталізації, та зменшити тиск таких операцій на боргову сферу.

Проблематика ефективності підтримки української банківської системи в кризових умовах та її зв’язку з державним боргом уже розглядалася в працях вітчизняних економістів В. Й. Башка, Т. П. Богдан, В. В. Лісовенка, С. Л. Лондара, К. В. Кузнєцова, В. В. Козюка, В. П. Кудряшова, В. М. Опаріна, В. М. Федосова [1−9] та ін. Незважаючи на значну кількість публікацій у періодичних виданнях та монографічній літературі, присвячених цій проблемі, залишається низка дискусійних питань, які потребують вирішення.

У зв’язку з цим метою статті є проведення аналізу підходів до оцінювання ефективності підтримки державою українських банків у вигляді капіталізації та вплив такої підтримки на зміну боргових параметрів.

Ефективність (від лат. effectivus — діяльний, творчий) означає відносний ефект, результативність дії, процесу, операції, проекту, що оцінюється відношенням у зіставних одиницях отриманого результату до витрат, здійснюваних для його одержання за вибраною методологією. Отже, термін «ефективність підтримки банків» повинен передбачати заходи та їх грошову оцінку з раціоналізації фінансової, управлінської, технічної діяльності, які держава в особі відповідних органів здійснює щодо банків із метою суттєвого поліпшення показників їхньої діяльності. Ефективне державне управління має базуватися на дотриманні загальних економічних законів, котрі забезпечують раціональне відтворення й використання, суворе дотримання законодавства на всіх рівнях влади та його вдосконалення на користь суспільства, справедливе використання економічних ресурсів, доходів держбюджету [10].

Оцінка ефективності підтримки державних банків, ураховуючи значну розгалуженість груп політичного впливу та їхні фінансові й економічні інтереси, є непростим завданням. Його розв’язання варто розглядати в контексті не тільки фінансової, а й економічної безпеки держави загалом. До початку кризи 2008 р. уряд не витрачав значних коштів на підтримку державних банків, але після погіршення ситуації на фінансових ринках грошові ресурси, які спрямовувалися на ці цілі, істотно зросли.

Для проведення оцінювання ефективності державної підтримки банків необхідно забезпечити ряд передумов.

По-перше, потрібне формування відповідного масиву інформації. Це зазвичай здійснюється сертифікованою аудиторською організацією через щорічні перевірки фінансової звітності, консолідованої фінансової звітності та іншої інформації стосовно діяльності банку. Перевірка проводиться відповідно до законодавства на підставі нормативно-правових актів Національного банку України, Національної комісії з цінних паперів та фондового ринку, норм і стандартів аудиту, затверджених Аудиторською палатою України згідно з міжнародними стандартами аудиту й етики.

Аудит може здійснювати тільки фірма, включена до Реєстру аудиторських компаній, що мають право на проведення аудиторських перевірок банків (ведеться Національним банком України). Цей Реєстр підлягає щорічному опублікуванню в офіційному виданні НБУ — журналі «Вісник Національного банку України» .

Після проведення перевірки аудиторська фірма зобов’язана повідомити НБУ про виявлені викривлення показників фінансової звітності, порушення та недоліки в роботі банку, які можуть призвести до його неплатоспроможності, у тому числі до значних втрат регулятивного капіталу. Керівники зобов’язані забезпечити умови для здійснення зовнішнього аудиту відповідно до законодавства, а також на вимогу аудиторської фірми надати звіти про проведені НБУ перевірки й звіти зовнішнього та внутрішнього аудиту.

По-друге, необхідне забезпечення дієвого поточного контролю за діяльністю банку. Він здійснюється ревізійною комісією, персональний та кількісний склад якої визначаються наглядовою радою державного банку. Її діяльність регламентується його статутом та відповідними документами НБУ й Кабінету Міністрів України [11].

Процес формування наглядових рад держбанків в Україні не повністю відповідає нормам чинного законодавства. Наприклад, склад Наглядової ради ПАТ «Ощадбанк України', за інформацією, розміщеною на сайті цієї установи станом на липень 2016 р., налічує 10 осіб [12], тоді як згідно із законодавчими нормами кількість її членів, має становити не менше 15 осіб. З огляду на важливу роль цього органу, така ситуація з комплектацією може призвести до зниження рівня контролю за ефективністю роботи фінустанов.

З метою вдосконалення роботи державних банків уряд розробив проект Закону «Про внесення змін до деяких законодавчих актів України щодо особливостей управління державними банками» та прийняв постанову про порядок обрання членів наглядових рад державних банків [13]. Попри те, законопроект, у зв’язку зі зміною складу уряду в лютому 2016 р., був повернений до Кабінету Міністрів України, при цьому вказана постанова набере силу лише з дати набрання чинності цим законом.

У законопроекті передбачено суттєву зміну принципів та механізмів корпоративного управління державними банками. Головною метою документа є створення захищеної від політичного впливу системи управління їхньою діяльністю через наглядові ради, сформовані виключно з незалежних експертів.

Для врегулювання основних питань взаємодії та підзвітності між Кабінетом Міністрів України і відповідним банком передбачається укладення угоди, яка має бути офіційно оприлюдненою та встановлювати ключові показники ефективності роботи фінустанови. Також передбачено запровадити кримінальну відповідальність за незаконне втручання в діяльність посадових осіб державного банку.

Згідно з названою постановою, наглядова рада банку складатиметься із семи незалежних членів. їх обрання відбуватиметься на конкурсній основі, з участю представників уряду. Серед вимог до кандидатів у члени ради — наявність необхідних знань і досвіду для належного виконання обов’язків, зокрема вищої у освіти в галузі економіки, фінансів, права чи бізнес-адміністрування, п’ятилітнього досвід діяльності в банківській сфері або у сфері фінансів на керівних посадах [13].

По-третє, важливим є використання відповідних норм звітності та бухгалтерського обліку. Починаючи з 2011 р., в Україні запроваджено міжнародні стандарти фінансової звітності (МСФЗ). До них належать:

- — Міжнародні стандарти фінансової звітності (IFRS);

- — Міжнародні стандарти бухгалтерського обліку (IAS);

- — Інтерпретації, розроблені Комітетом з інтерпретації міжнародних стандартів фінансової звітності (IFRIC) або Постійним комітетом з інтерпретації (SIC), що діяв раніше.

МСФЗ передбачають велику кількість приміток, котрі детально розкривають суть певної операції. Наприклад, згідно з цими стандартами банківська установа розкриватиме інформацію в розрізі сегментів бізнесу, надаватиме звіт про суми невикористаних кредитних коштів, дані, які стосуватимуться облікової політики. Крім того, МСФЗ орієнтовані на відображення об'єктивної інформації про поточний фінансовий стан банку.

Такі принципи можуть зробити МСФЗ інструментом підвищення прозорості й ефективності системи управління банківської інституції, що, у свою чергу, створюватиме умови для залучення іноземних інвестицій і позик для України.

Згідно з чинним вітчизняним законодавством національні положення (стандарти) бухгалтерського обліку, визначені в них принципи та методи його ведення й складання фінансової звітності не повинні суперечити МСФЗ.

Відповідно до норм Закону України «Про бухгалтерський облік та фінансову звітність в Україні» державні банки зобов’язані вести бухгалтерський облік за міжнародними стандартами, завдяки чому ці дані зрозумілі для влади та інвесторів. Механізм розкриття інформації цих банків, який сформовано за міжнародними нормами, передбачено в Порядку розкриття інформації про діяльність публічних акціонерних товариств на основі міжнародних стандартів фінансової звітності Національної комісії з цінних паперів та фондового ринку України [14].

У рамках співпраці з Міжнародним валютним фондом уряд України повинен розробити план щодо поліпшення результатів фінансової діяльності та моніторингу більшості державних банків, який, крім іншого, передбачатиме заходи зі зміцнення їх корпоративного управління.

По-четверте, має бути методика адекватної оцінки ризиків банківської діяльності. Необхідність підтримки для державних банків значно посилювалася в періоди загострення світової фінансово-економічної кризи та набула актуальності під час збройної агресії з боку Російської Федерації. Погіршення економічної ситуації позначалося на функціонуванні фінансових ринків: українські компанії й банки потерпали через неможливість отримати фінансування як на внутрішніх, так і на міжнародних ринках.

Ефективність державної допомоги залежить від синхронізації дій з боку НБУ та уряду. Оцінювання її ефективності Національний банк України може здійснювати в рамках контролю за банківськими ризиками. Ці заходи проводяться спільно з керівництвом певного державного банку та спостережної ради. За умов нагляду на основі оцінки ризиків НБУ діє радше як спостерігач, аніж ревізор. Використання оцінки ризиків дає йому можливість посилювати дієвість превентивного нагляду, зосереджуючись на протидії ризикам окремих фінустанов та системним ризикам банківської системи загалом.

Обсяг допомоги зазвичай зростає під час кризи. При цьому, якщо ефективність є невисокою, підвищуються і ризики. У такий період НБУ повинен посилювати контроль за банківською системою через нагляд та прийняття нових регуляторних актів. У ситуаціях, коли конкретний державний банк не управляє належним чином своїми ризиками, НБУ повинен вживати заходи впливу на керівництво фінустанови, щоб привести його дії відповідність із основоположними принципами надійної банківської діяльності. У разі зростання ризиків до рівня, котрий перевищує допустимий, з боку його керівництва, а також НБУ й уряду вживаються посилені заходи щодо зменшення фінансової загрози для цього банку та банківської системи загалом.

Складовою оцінки ефективності фінансової підтримки державних банків за рахунок ОВДП є моніторинг ризиків, які виникають унаслідок таких операцій у сфері державного боргу. Прив’язка необхідного обсягу державної допомоги до функціонування системи управління ризиками забезпечила б економію коштів та оптимізувала боргове навантаження на економіку країни.

Для оцінки ризиків часто використовується стрес-тестування: воно забезпечує кількісну оцінку та дає змогу визначити шокову величину зміни зовнішнього фактора — погіршення умов для експорту, обвал валютних ринків тощо. Для його проведення методологічно використовують ряд тестів: чутливості, сценаріїв, екстремальних величин та ін.

При проведенні однофакторних стрес-тестів (або тестів на аналіз чутливості) досліджується вплив лише одного з факторів ризику на вартість портфеля. Часто такі перевірки використовуються трейдерами, котрі аналізують вплив певного фактора на рівень ризику (наприклад, зміна курсу валют). Але є проблема, яка полягає в тому, що за стресових ситуацій змінюються й інші фактори ризику.

Під час проведення багатофакторних стрес-тестів розвиток ситуації розглядається за певними сценаріями, при цьому допускають вплив одразу декількох факторів ризику. Найпоширеніші з них ґрунтуються на сценаріях, зафіксованих в історичному досвіді, хоча багатофакторні тести можуть базуватися й на гіпотетичних сценаріях. Перевагою цього типу перевірки є гнучкіше формування варіантів можливих подій.

Отже, за наявності зазначених передумов для досягнення необхідного рівня ефективності підтримки державних банків слід приймати управлінські рішення, які спиратимуться на відповідний алгоритм, а його методологія побудови має бути узгоджена між Міністерством фінансів України, Національною комісією з цінних паперів та фондового ринку й НБУ.

Було здійснено декілька спроб оцінювання ефективності фінансової допомоги для державних банків, зокрема з урахуванням необхідності заходів уряду, спрямованих на підтримку великих компаній, котрі належать до сектору загального державного управління. Проте вони є поодинокими й не мають системного характеру. Наприклад, у аналітичному звіті рейтингове агентство Fitch Ratings пояснювало зниження рейтингу ПАТ «Ощадбанк» помітною залежністю від кредитування державної компанії НАК «Нафтогаз України» наприкінці 2008 р. У зазначеному періоді частка кредитів «Нафтогазу» становила 53% у кредитному портфелі «Ощадбанку', що дорівнювало приблизно 120% його власного капіталу [15].

Така кредитна політика відобразилася в структурі пасивів цієї фінустанови: фондування на той час складалося переважно з коштів НБУ (52%), а обсяг депозитів юридичних і фізичних осіб становив близько 32% від загального обсягу. Відплив депозитів під час фінансової кризи не перевищував 4%, що було значно менше, ніж в інших банківських установах.

На результати діяльності «Ощадбанку» істотно вплинули виплати за борговими зобов’язаннями «Нафтогазу» Ця компанія, маючи дебіторську заборгованість за здійснені поставки газу, вимушена була шукати фінансові ресурси для нових закупівель вуглеводнів у Росії.

Найбільші виплати з погашення вона здійснювала протягом 2014 та 2015 рр. (табл. 1).

Як свідчить звіт «Ощадбанку» за 2014 р., «Нафтогаз» упродовж року отримав кредити на загальну суму 15,1 млрд грн, що на вказаний період дорівнювало 16% усього кредитного портфеля державного банку. Також у звіті зазначається, що в його власності перебували облігації «Нафтогазу» на суму 4,248 млрд грн, придбані в 2013 р. [16].

Таблиця 1Оцінка виплат за позиками (погашення), отриманими в 2008;2011 рр. НАК «Нафтогаз України', млрд грн

Рік. | Загальна сума погашення. | Сума погашення у гривнях. | Сума погашення у доларах США. | |

2,058. | 0,325. | 1,733. | ||

3,320. | 3,120. | 0,200. | ||

3,240. | ; | 3,240. | ||

25,440. | ; | 25,440. | ||

21,971. | 20,100. | 1,871. | ||

9,002. | ; | 9,002. | ||

Усього. | 65,031. | 23,545. | 41,486. | |

Параметри ліквідності ВАТ «Ощадбанк» залежали від кредитної політики НБУ. Однак, відповідно до законодавчих норм, державний банк мав право пред’явити центральному ОВДП до викупу за номінальною вартістю, що зменшувало фінансові ризики. Капіталізація за рахунок ОВДП відігравала значну роль у діяльності «Ощадбанку». Указані цінні папери випускалися за порівняно низькою ставкою — 9,5% річних та на тривалий термін — 7 років [15]. Водночас, за даними НБУ, у 2014 р., коли вартість ОВДП для капіталізації ПАТ «Ощадбанк» становила 9,5% річних, на фінансовому ринку вартість довгострокових кредитів у гривні дорівнювала 20,5% річних, а ставка рефінансування НБУ зросла з 9,5% у квітні до 14% у листопаді.

Системна оцінка ефективності державної допомоги має ґрунтуватися на дослідженні змін сукупності показників загальної ефективності роботи банківської установи. Серед основних показників українська та світова наука виокремлюють: рентабельність активів, рентабельність капіталу та адекватність капіталу банку [17]. Зокрема, рентабельність активів — відсоткове відношення прибутку банку до його активів. Цей показник використовується для оцінки діяльності управління банку, оскільки він характеризує здатність менеджменту ефективно управляти активами.

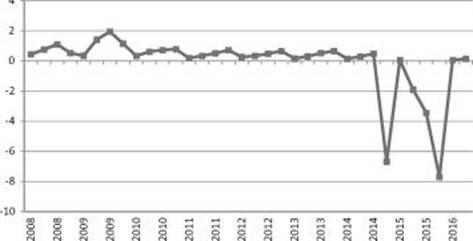

Розглянемо оцінку рентабельності активів на прикладі ПАТ «Ощадбанк» Протягом І кв. 2008 р. — ІІІ кв. 2014 р. цей показник не характеризувався особливими коливаннями, крім ІІІ кв. 2009 р., коли його значення зросло майже до 2% (рис. 1).

Однак у IV кв. 2014 р. цей показник зменшився до -6,7%, а після короткого проміжку (коли рентабельність активів почала зростати) знову знизився до -7,7%. До додатного значення він повернувся в І кв. 2016 р. (0,06%).

Умовами забезпечення прибутковості банку є оптимізація структури доходів і витрат, визначення мінімально допустимої процентної маржі, виявлення тенденцій у дохідності кредитних операцій, планування мінімальної дохідної маржі для прогнозування орієнтовного рівня процентів за активними й пасивними операціями.

Рис. 1. Динаміка рентабельності активів ПАТ «Ощадбанк» протягом 2008 — ІІ кв. 2016 р.

Ще один показник, рентабельність активів банку, залежить також від підтримки ліквідності, управління банківськими ризиками та їх мінімізації. Рентабельність капіталу — відсоткове відношення прибутку банку до його власного капіталу. Економічний зміст цього коефіцієнта характеризує ефективність їх використання банком, тобто власного капіталу, коштів у спеціальних фондах та резервах, які перебувають у користуванні банку, створених для забезпечення фінансової стійкості комерційної та господарської діяльності, відшкодування можливих збитків [18].

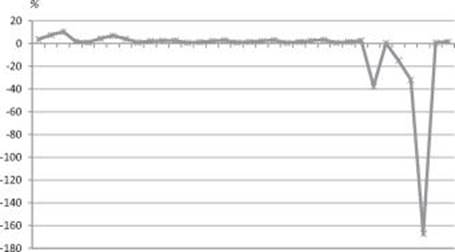

Показники рентабельності капіталу «Ощадбанку», як і його активів, демонстрували достатньо стабільну динаміку впродовж 2008;2013 рр. (рис. 2). Проте наприкінці 2014 р. спостерігався помітний спад, а в IV кв. 2015 р. було зафіксовано найнижчий показник —167,2%.

Основною причиною погіршення цього показника стали збитки впродовж 2014;2015 рр. Наприклад, за підсумками 2014 р. вони становили 8,6 млрд грн, а за підсумками 2015 р. — 12,3 млрд грн.

Показник адекватності капіталу — це економічний норматив, який відображає здатність банку своєчасно та в повному обсязі розрахуватися за своїми зобов’язаннями, що випливають із торговельних, кредитних або інших операцій грошового характеру. Чим вище значення показника достатності (адекватності) регулятивного капіталу, тим більша частка ризику, котру беруть на себе власники банку. У протилежному разі вищою є частка ризику, за який відповідають кредитори та вкладники банку [8]. Цей норматив було запроваджено НБУ з метою запобігання надмірному перекладанню банком кредитного ризику та ризику неповернення банківських активів на кредиторів і вкладників.

Капітал банку є достатнім, якщо забезпечує надійність, його фінансову стійкість та в складній ситуації дає змогу поглинути ризики й зберегти платоспроможність.

Достатній для успішної діяльності розмір власного капіталу має визначатися з огляду на ризиковість активних та позабалансових операцій [19]. Розрахунок достатності вираховується як відношення всього власного капіталу до обсягу всіх активів [20]. Згідно з нормами НБУ адекватність капіталу не повинна бути менше 10% [21].

Рис. 2. Динаміка рентабельності капіталу ПАТ «Ощадбанк"протягом 2008 — ІІ кв. 2016 р.

Розглянемо динаміку коефіцієнта адекватності капіталу для ПАТ «Ощадбанк». Як бачимо з рис. 3, цей коефіцієнт досяг 10% у ІІ кв. 2008 р., а в ІІІ кв. того року було здійснено капіталізацію в обсязі 11,8 млрд грн. Надалі рівень адекватності капіталу збільшувався з 10,5% (ІІІ кв.) до 26,8% (IV кв.) у 2008 р.

За підсумками І кв. 2009 р. цей показник продовжував зростати, досягнувши 29,4%, а у ІІ кв. він становив 30,7%.

Після досягнення такого рівня впродовж усіх наступних років простежувалася тенденція до зниження адекватності капіталу «Ощадбанку».

У IV кв. 2011 р. було здійснено чергову капіталізацію в обсязі 0,6 млрд грн. Якщо до того показник адекватності становив 23,3%, то після рекапіталізації він збільшився до 23,9%. У наступному кварталі загальна тенденція до його скорочення тривала.

Рис. 3. Динаміка адекватності капіталу ПАТ «Ощадбанк» протягом 2008 — ІІ кв. 2016 р.

У ІІ кв. 2013 р. рівень адекватності капіталу знизився до 18,9%, й у наступному кварталі статутний фонд банку знову було збільшено. Після рекапіталізації в 1,4 млрд грн, показник адекватності зріс до 20,1%.

Наступна капіталізація банку була здійснена в IV кв. 2014 р., коли адекватність капіталу становила 17,8%. Сума капіталізації була однією з найбільших (11,6 млрд грн). ревізійний банк аудитор ризик У середині 2015 р. розглядуваний показник скоротився до найнижчого рівня за досліджуваний період (4,6%). За рахунок ОВДП було здійснено рекапіталізацію в обсязі 5 млрд грн, після чого рівень адекватності почав зростати й досяг 7,4%. Але це значно менше нормативу, ухваленого НБУ.

Як бачимо на рис. 3, після проведення за рахунок державних коштів рекапіталізації показник адекватності капіталу ПАТ «Ощадбанк', який до того скорочувався, щоразу починав зростати. Водночас у кожному періоді ефективність фінансової допомоги з прив’язкою до рівня адекватності була різною.

Так, на початку 2008 р. після рекапіталізації в 11,8 млрд грн указаний коефіцієнт щокварталу збільшувався й за підсумками ІІ кв. 2009 р. сягнув 30,7% (див. рис. 3).

Оскільки обсяг капіталу «Ощадбанку» безпосередньо залежав від розміру проведеної капіталізації, можна припустити, що це вплинуло на зміну рівня його адекватності.

Співвідношення обсягу рекапіталізації та зміни у відсоткових пунктах рівня адекватності капіталу дадуть змогу розрахувати, скільки необхідно витратити коштів для поліпшення його рівня на один відсотковий пункт. Ураховуючи, що на показник адекватності впливає сукупність чинників, вважатимемо, що після проведення операції з капіталізації вона є визначальним чинником впливу принаймні протягом одного кварталу. Тому й оцінювання ефективності фінансової допомоги здійснюватимемо для одного кварталу, наступного за часом проведення операції.

Як бачимо з табл. 2, найвищою ефективність державної допомоги була 2008 р., коли Україна ще тільки входила в глобальну кризу, тому для підвищення показника адекватності на один відсоток необхідно було лише 723,9 млн грн. Проте надалі ця цифра зростала й досягла 1785,7 млн грн у 2016 р. Під час піка загострення кризових явищ у 2014 р. державна допомога мала мінімальну ефективність: для збільшення адекватності капіталу на 1 в. п. потрібно було 116 млрд грн.

Якість та ефективність допомоги для банків, котрі мають державну частку, можна значно поліпшити, якщо внести це питання до Стратегії розвитку системи управління державними фінансами, затвердженої постановою Кабінету Міністрів України в серпні 2013 р. [22]. Цей документ є потужним інструментом управління та змін у сфері державних фінансів, оскільки спирається на розроблений та затверджений середньостроковий план заходів. Однак, хоча Стратегія й торкається таких елементів, як управління ліквідністю державних фінансів, державним боргом, квазіфіскальними операціями, інвестиціями, питання допомоги державним банкам у цьому документі не окреслені, оскільки вважається, що вона належить до компетенції НБУ. Необхідно розробити спільний документ Національного банку України й Міністерства фінансів України, де визначався б алгоритм вирішення проблем у зазначеній сфері. Цей документ повинен унеможливити домінування політичного запиту над об'єктивними можливостями державного бюджету, підвищити роль парламенту та водночас ліквідувати «ручний» вплив із боку центральних органів виконавчої влади на процес формування й розподілу фінансових ресурсів.

Таблиця 2 Оцінка ефективності фінансової допомоги ПАТ «Ощадбанк» протягом 2008 — ІІ кв. 2016 р.

Період. | Адекватність капіталу, %. | Обсяг капіталізації, млн грн. | Зміни, в. п. | |

ІІІ кв. 2008 р. | 10,5. | 11 800. | ||

IV кв. 2008 р. | 26,8. | 16,3. | ||

Ефективність: для збільшення адекватності капіталу на 1 в. п. необхідно 723,9 млн грн. | ||||

ІІІ кв. 2011 р. | 23,3. | |||

IV кв. 2011 р. | 23,9. | 0,6. | ||

Ефективність: для збільшення адекватності капіталу на 1 в. п. необхідно 1000 млн грн. | ||||

ІІ кв. 2013 р. | 18,9. | 1 400. | ||

ІІІ кв. 2013 р. | 20,1. | 1,2. | ||

Ефективність: для збільшення адекватності капіталу на 1 в. п. необхідно 1166,7млн грн. | ||||

ІІ кв. 2014 р. | 17,6. | 11 600. | ||

ІІІ кв. 2014 р. | 17,7. | 0,1. | ||

Ефективність: для збільшення адекватності капіталу на 1 в. п. необхідно 116 000 млн грн. | ||||

І кв. 2016 р. | 4,6. | 5 000. | ||

ІІ кв. 2016 р. | 7,4. | 0,4. | ||

Ефективність: для збільшення адекватності капіталу на 1 в. п. необхідно 1785,7млн грн. | ||||

Зауважимо, що обмеження, визначені в законодавчих актах, часто не застосовуються на практиці. Наприклад, вимоги ст. 18 Бюджетного кодексу України щодо граничного співвідношення державного та гарантованого державою боргу на рівні 60% ВВП порушуються з 2014 р. І чималу роль у загостренні цієї проблеми відіграли операції з рекапіталізації державних банків. Деструктивна боргова політика формує істотні ризики для фінансової системи країни та є загрозою для економічного розвитку. Фінансуючи державні банки за рахунок боргових операцій, держава фактично дестимулює банківську систему в кредитуванні економіки.

Крім того, проведення рекапіталізації за рахунок запозичень на внутрішньому фінансовому ринку України не охоплюється програмно-цільовим методом, котрий є основним принципом бюджетної політики в нашій країні та забезпечує безпосередній зв’язок між виділенням коштів та результатами їх використання. Фінанси на проведення рекапіталізації залучаються на ринку без визначення їхнього необхідного обсягу та без надання результатів аналізу щодо причин для проведення таких боргових операцій стосовно певного державного банку.

Використання програмно-цільового методу дало б змогу досягнути вищого рівня прозорості бюджетного процесу та належного ступеня контролю за витрачанням коштів. Його застосування також забезпечило б ефективний аналіз причин відхилення від запланованих цілей у сфері державних фінансів, упорядкування діяльності головного розпорядника.

Отже, ефективність підтримки державних банків за рахунок здійснення державних запозичень залежить від раціонального підходу у фінансовій, управлінській та технічній діяльності зазначеної сфери.

Оцінка ефективності таких дій, з огляду на істотну розгалуженість організаційної побудови банківських інституцій, має спиратися на норми чинного законодавства та організовану належним чином систему моніторингу.

Ефективній державній допомозі банкам у формі рекапіталізації повинні передувати кілька умов.

Джерелом інформації мають бути звітність державних банків та матеріали аудиторських перевірок у рамках норм і стандартів аудиту, затверджених Аудиторською палатою України згідно з міжнародними стандартами аудиту й етики.

Окрім зовнішнього аудиту, в банку повинен забезпечуватися дієвий внутрішній контроль, що здійснюється ревізійною комісією, персональний та кількісний склад якої визначається наглядовою радою. Згідно із законодавством України ця комісія формується на рівній пропорційній основі від Президента України, уряду та Верховної Ради України. На жаль, нині ця норма є джерелом політичного та іншого впливу на управління діяльністю державних фінустанов. Як зазначалося, для вдосконалення їхньої роботи та зменшення залежності уряд розробив проект закону, котрий передбачає зміни принципів та механізмів управління цими установами шляхом обрання до наглядових рад незалежних експертів. Розроблення цього законопроекту є одним із зобов’язань уряду перед Міжнародним валютним фондом у рамках співпраці за Програмою розширеного фінансування EFF. Однак цей закон поки що перебуває на стадії розгляду.

Важливе також використання в банках міжнародних стандартів бухгалтерського обліку та наявність методики адекватного оцінювання ризиків діяльності. Норми фінансової звітності та бухобліку зазнають змін із 2011 р. на підставі стандартів IFRS та IAS. Їх використання дає змогу отримувати об'єктивну інформацію про фінансовий стан. Оновлені принципи звітності є інструментами підвищення прозорості й ефективності системи управління банком, що, у свою чергу, створює умови для залучення іноземних інвестицій і позик у країну.

Щодо ризиків, то для оцінювання ефективності фінансової допомоги державним банкам за рахунок ОВДП та її впливу на боргову політику використовується стрес-тестування. Воно забезпечує кількісну оцінку ризиків, дає змогу визначити шокову величину зміни конкретного чинника впливу. Основними методами аналізу є тести: чутливості, сценаріїв й екстремальних величин. При цьому оцінювання за допомогою стрес-тестування варто проводити, зважаючи на інформацію про заходи уряду, спрямовані на підтримку великих компаній, котрі належать до сектору загального державного управління. ОВДП, за рахунок яких здійснювалася капіталізація державних банків, випускалися за заниженою процентною ставкою. З огляду на значні обсяги їх випуску він порушував принципи вільного формування ціни на внутрішньому фінансовому ринку.

На сьогодні основу оцінки ефективності допомоги державним банкам становлять показники рентабельності активів, рентабельності капіталу й адекватності капіталу банків. Оцінка роботи ПАТ «Ощадбанк» у 2008 р. — ІІ кв. 2016 р. дала змогу виявити, що до ІІІ кв. 2014 р. рентабельність активів перебувала на задовільному рівні, однак у IV кв. 2014 р. зменшилася до -7,7%, а до додатного значення повернулася лише у І кв. 2016 р. Приблизно за таким самим сценарієм формувалася динаміка рентабельності капіталу, що свідчить про істотне погіршення результатів роботи цієї банківської установи у вказаний проміжок часу.

Основною причиною зниження вказаного показника стали збитки ПАТ «Ощадбанк» протягом 2014 та 2015 рр. Коефіцієнт адекватності його капіталу досяг мінімально допустимого рівня, встановленого НБУ, у ІІ кв. 2008 р. та був значно нижчим від такого рівня в IV кв. 2015 р. У названі періоди, з огляду на загрозливий стан коефіцієнта, уряд ужив заходи з надання фінансової підтримки цій установі. Проте рекапіталізація ПАТ «Ощадбанк» здійснювалась і в інші періоди, коли адекватність капіталу була на достатньому рівні й норматив НБУ не порушувався.

Ефективність державної допомоги було оцінено шляхом приведення грошового обсягу, що вимірюється в мільйонах гривень, необхідного для підвищення рівня адекватності капіталу певного державного банку на один відсотковий пункт. Завдяки використанню цього методологічного підходу для різних періодів діяльності «Ощадбанку', в які, згідно з даними рис. 3, спостерігалася позитивна динаміка рівня адекватності, було отримано такі результати щодо ефективності проведеної рекапіталізації:

- — ІІІ кв. 2008 р. — IV кв. 2008 р. — 723,9 млн грн;

- — ІІІ кв. 2011 р. — IV кв. 2011 р. — 1000 млн грн;

- — ІІ кв. 2013 р. — ІІІ кв. 2013 р. — 1166,7 млн грн;

- — ІІ кв. 2014 р. — ІІІ кв. 2014 р. — 116 000 млн грн;

- — IV кв. 2015 р. — ІІ кв. 2016 р. — 1785,7 млн грн.

Ці дані свідчать, що найефективнішою допомога з боку держави була в ІІІ кв. 2008 р. (без урахування впливу інфляції та девальвації), а найменш ефективною — у середині 2014 р.

Підвищення ефективності фінансової допомоги для державних банків слід урахувати в Стратегії розвитку системи управління державними фінансами. Цей урядовий документ повинен окреслювати проблеми та визначати шляхи їх вирішення, щоб зменшити ризики, пов’язані з гальмуванням економічного розвитку країни.

Механізм підтримки державних банків за рахунок запозичень не охоплюється програмно-цільовим методом, котрий є основним принципом у системі державних фінансів. Він забезпечує безпосередній зв’язок між виділенням бюджетних коштів та результатами їх використання. Фінанси на проведення рекапіталізації залучаються на ринку без визначення їхнього необхідного обсягу та без надання результатів аналізу причин для таких боргових операцій певного державного банку, що впливає на зростання боргового навантаження на економіку України. Застосування програмно-цільового методу дало б змогу досягнути більшої прозорості бюджетного процесу, забезпечити необхідний рівень контролю за витрачанням коштів та загальмувати зростання боргових ризиків для системи державних фінансів.

Список використаних джерел

- 1. Богдан Т. П. Квазіфіскальні операції та їх роль у формуванні бюджетного дефіциту. Фінанси України. 2011. № 9. С. 3.

- 2. Лісовенко В. В., Бенч Л. Я., Бец О. І. Державний борг: концептуальні засади та макроекономічні аспекти. Фінанси України. 2014. № 12. С. 7−31.

- 3. Лондар С. Л., Лондар О. С. Державна боргова політика України в контексті досвіду постсоціалістичних країн — членів ЄС: монографія / за ред. В. М. Федосова. Біла Церква: Пшонківський О. В., 2016. 242 с.

- 4. Лондар С. Л., Кузнецов К. В., Верещака І. М. Вплив реструктуризації зовнішніх боргових зобов’язань перед приватними кредиторами на боргову стійкість України. Фінанси України. 2016. № 1. С. 39−56.

- 5. Козюк В. В. Макрофіскальні фактори глобальної нестабільності. Фінанси України. 2014. № 3. С. 8−22.

- 6. Кудряшов В. П. Фіскальна консолідація та її впливи. Економіка України. 2013. № 9. С. 31−46.

- 7. Опарін В. М. Фінанси (Загальна теорія). 2-ге вид., доповн. і перероб. Київ: КНЕУ, 2002. 240 с.

- 8. Федосов В. М., Колот О. А. Управління державним боргом у контексті ризик-менеджменту. Фінанси України. 2008. № 3. С. 3−33.