Оцінка ризику як складова управління ризиками

Прогнозування охоплює ключові етапи ризик-менеджменту, а саме, виявлення (ідентифікація) й оцінка ризику, та становить розробку на перспективу змін фінансового стану банку загалом та за окремими напрямами його діяльності. Тому дослідження особливостей цих етапів системи управління ризиками є важливим для розуміння всієї системи управління ризиками банку. Особливістю прогнозування є… Читати ще >

Оцінка ризику як складова управління ризиками (реферат, курсова, диплом, контрольна)

Постановка проблеми. Для банківської діяльності важливим є не уникнення ризику взагалі, а прогнозування та зниження його до оптимального рівня, тобто слід використовувати механізми контролю, достатні для мінімізації таких ризиків до прийнятного для банку рівня залишкових ризиків.

Серед ризиків, які виникають у банків під час їхньої діяльності, особливе місце займає ризик використання банківських послуг з метою легалізації (відмивання) доходів, одержаних злочинним шляхом, фінансування тероризму та фінансування розповсюдження зброї масового ураження (далі - ризик легалізації кримінальних доходів/ фінансування тероризму), що може негативно вплинути на виконання їх основних обов’язків.

Для банківської діяльності важливим є не уникнення ризику взагалі, а прогнозування та зниження його до оптимального рівня, тобто слід використовувати механізми контролю, достатні для мінімізації таких ризиків до прийнятного для банку рівня залишкових ризиків.

Стан дослідження. Сьогодні немає будь-якої дійової узагальненої методики, яка б дозволяла з найбільшою ймовірністю надати кількісну оцінку всіх ризиків по банку загалом. Також слід зазначити про відсутність методичних підходів Національного банку України та доведених до відома банків, що є підставою для визначення достатності заходів, що використовуються банками з метою зменшення рівня ризику використання їх послуг з метою легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню зброї масового знищення.

Банківські ризики за всього їх різноманіття відображають специфіку діяльності банківської установи, вони виникають з його дії або бездіяльності, затримки, передчасності або помилковості його дій. У будь-якому разі їх наявність вимагає від банку цілеспрямованої, планомірної діяльності, певної системи управління ризиками.

Відтак виникає необхідність застосування методів економікоматематичних методів для прогнозування та розробки заходів з мінімізації ризиків в банку. Це обумовлює важливість та актуальність науково обгрунтованого підходу до управління банківськими ризиками.

Мета статті. Теоретичне обгрунтування та систематизації ризиків банківських послуг та ризиків легалізації кримінальних доходів/фінансування тероризму у сучасній класифікації банківських ризиків.

Виклад основних положень. Банківська система будь-якої держави виконує головну роль в економічній системі, будучи її невід'ємною складовою. Відповідно, кожному банку необхідно організувати належну систему управління для ефективного і надійного виконання поставлених завдань. Для того, щоб реалізовувати численні функції, банки намагаються поліпшити механізми управління притаманним ним ризиками та збільшити відкритість своєї діяльності.

Для контролю таких ризиків керівництво банку повинно передбачати ефективне управління ризиками, що є складовою системи внутрішнього контролю банку.

Ефективна система управління ризиками банку виконує важливу роль у прибутковому функціонуванні кожного банку. Вимоги до ретельності процедур виявлення, оцінки, відстеження та контролю всіх істотних ризиків Базельський комітет з банківського нагляду вважає основними для банків.

Характерною причиною виникнення ризику є невизначеність, яка, своєю чергою, як економічна категорія, становить подію, яка може відбутися або не відбутися. Ризиковану подію супроводжує три умови: наявність невизначеності, необхідність вибору альтернативи і можливість кількісної та якісної оцінки імовірності того чи іншого варіанту.

У літературі існують різні формулювання терміну «невизначеність». Наприклад, дослідники [1] зазначають, що невизначеність — це неповне або неточне уявлення про значення різних параметрів у майбутньому, зумовлюваних різноманітними причинами і насамперед неповнотою або неточністю інформації про умови реалізації рішення, зокрема пов’язаних з ними витратами та результатами. Тотожне поняття невизначеності надають інші науковці [2], а саме: під невизначеністю розуміється неповнота або неточність інформації про умови господарської діяльності, зокрема й про пов’язані з нею витрати і отримані результати.

Ризик в основному спричиняється невизначеністю середовища. У невизначеності приховані причини та чинники ризику, які формують ризикову ситуацію. Імовірність її настання є чисельна міра ступеня об'єктивної можливості цієї події [3].

Причинами невизначеності є три основні чинники:

- 1) незнання, недостатність знання щодо економічної галузі, зовнішнього середовища;

- 2) випадковість — це те, що в подібних умовах існує неоднаково, що заздалегідь не можна передбачити;

- 3) протидія [2; 4].

На відміну від невизначеності ризик є вимірною величиною, його кількісною мірою може слугувати імовірність сприятливого або несприятливого результату. Якісний взаємозв'язок між невизначеністю та ризиком полягає у такому: що більша невизначеність ситуації під час ухвалення рішення, то більший ступінь ризику.

Слід зазначити, що різниця між ризиком та невизначеністю належить до способу завдання інформації та визначається наявністю (у разі ризику) або відсутністю (за невизначеності) імовірних характеристик неконтрольованих змінних. З цього погляду ці терміни використовуються в математичній теорії дослідження операцій, де розрізняють завдання ухвалення рішень під час ризику і, відповідно, в умовах невизначеності.

Управління ризиками — це процес виявлення, оцінки і контролю ризиків, які можуть призвести до збитків (фінансових або інших).

Всі ефективні системи управління ризиками мають декілька спільних основних характеристик, до того ж, що всі елементи систем — це різне поєднання прийомів, способів і методів роботи персоналу банку.

Відтак система управління банківськими ризиками — це сукупність прийомів (способів і методів) роботи персоналу банку, що дозволяють забезпечити позитивний фінансовий результат за існування невизначеності в умовах діяльності, прогнозувати настання ризикової події та вживати заходів до унеможливлення або зниження його негативних наслідків [5].

Для розпізнавання потенційних збитків і встановлення рівня прийнятного ризику необхідна оцінка рівня ризиків.

Застосування економіко-математичних методів у процесі управління ризиками дає змогу здійснити якісний та кількісний аналіз економічних явищ, надати кількісну оцінку значенням ризику і невизначеності та вибрати найбільш ефективне (оптимальне) рішення. Тобто необхідно спрогнозувати подальший розвиток подій, зокрема наслідки рішень, що ухвалюються.

Під прогнозуванням розуміється система наукових досліджень якісного та кількісного характеру, що спрямовані на з’ясування тенденцій розвитку певних явищ, об'єктів та процесів [6].

Прогнозування охоплює ключові етапи ризик-менеджменту, а саме, виявлення (ідентифікація) й оцінка ризику, та становить розробку на перспективу змін фінансового стану банку загалом та за окремими напрямами його діяльності. Тому дослідження особливостей цих етапів системи управління ризиками є важливим для розуміння всієї системи управління ризиками банку. Особливістю прогнозування є альтернативність у створенні фінансових показників та параметрів, що визначає різноманітні варіанти розвитку фінансового стану банку на основі тенденцій, які намітилися. Тобто, прогнозування передбачає отримання інформації, її обробку, а також проведення якісного та кількісного аналізу (кількісна оцінка рівня ризику).

Кількісна оцінка ризику з використанням достовірних даних з часом може виявитися більш об'єктивною і корисною, ніж якісна оцінка, отримана на основі припущень і аналізу випадково вибраних прикладів. Однак, коли відомості обмежені або відсутні, використовують будь-яку доступну інформацію, щоб припустити реальні або можливі наслідки. За такого підходу ґрунтуються в основному на якісних, а не на кількісних показниках.

Отже, кількісна оцінка ризиків надасть змогу виокремити ризики, найбільш ймовірні щодо виникнення, та вагомі за величиною втрати, які стануть об'єктом подальшого аналізу для ухвалення рішення щодо застосування методів зниження їх рівня.

Кількісний аналіз передбачає чисельне визначення окремих ризиків за напрямами діяльності та по банку загалом. За результатами проведення аналізу визначається чисельне значення ймовірності настання ризикових подій і їх наслідків, здійснюється кількісна оцінка рівнів ризику і встановлюється прийнятний в цій ситуації рівень. Імовірність здійснення кожного з ризиків різна, тому й розмір втрат (збитків) також буде різний.

Найбільш досконала методологія оцінки ризику об'єднує різні підходи для того, щоб зібрати все, що відомо, і як можна більше про те, що невідомо.

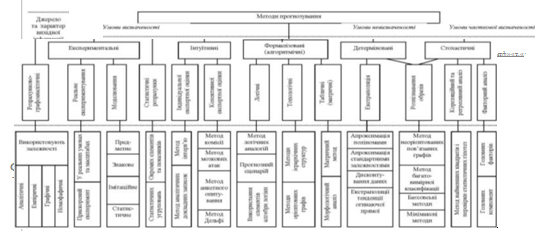

Різноманіття об'єктів та процесів у банківській сфері, чинників, що на них впливають, джерел і способів отримання інформації, методів її обробки та, апарату, який водночас використовується, визначає різноманіття методів прогнозування.

Розглянемо ієрархічну класифікацію методів прогнозування, що розроблена дослідниками [6] та представлена далі.

Кожний рівень класифікації характеризується своєю класифікаційною ознакою, в якості якого використовують:

- 1) джерело отримання інформації;

- 2) метод отримання та обробки вихідної інформації;

- 3) апарат методів.

Залежно від повноти інформації методи оцінки ризику можна умовно об'єднати в три групи з урахуванням таких умов (рис. 1):

- — визначеності, коли інформація про ризикову подію доволі повна, наприклад, у вигляді фінансової, статистичної звітності та інше;

- — часткової невизначеності, коли інформація про ризикову подію існує у вигляді частот виникнення ризикових подій;

- — повної невизначеності, коли інформація про ризикову подію повністю відсутня, але є можливість залучення фахівців і експертів для часткового зняття невизначеності [7].

Нерідко ці методи використовуються в комбінації один з одним.

Елементи кожного рівня становлять найменування належних їм непересічних підмножин елементів ближнього нижнього рівня, які, своєю чергою, є найменуваннями вузьких груп та різновидів (модифікаціями) конкретних методів. Вибір методу, його інструментарію здійснюється залежно від характеру вихідної інформації, що дає змогу збільшено виявити тенденцію зміни процесів та елементів, що їх визначають.

Прогнозування в системі управління ризиками може здійснюватись на основі екстраполяції минулого в майбутнє з урахуванням експертної оцінки тенденції змін і на основі прямого передбачення змін, що можуть виникнути несподівано.

На першому рівні поділу всі методи прогнозування поділяються на три великих класи залежно від джерела та характеру вихідної інформації. Основною особливістю цієї ознаки класифікації та поділюваних за ним методів є наявність (відсутність) і об'єм вихідної інформації на момент реалізації методу, отриманої з попереднього досвіду, яка необхідна та достатня (недостатня) для кількісної та якісної оцінки характеристик об'єктів прогнозування з використанням формалізованих процедур обробки цієї інформації.

У ризик-менеджменті отримання надійної та достатньої в певних умовах інформації виконує головну роль, у зв’язку з тим, що це дає змогу ухвалювати конкретне рішення за діями в умовах ризику. Відтак фактографічні (апостеріорні) методи засновані на використані фактичної інформації, що отримані в об'ємі, достатньому для виявлення закономірностей розвитку процесів, характеристик і результатів, до реалізації методу. Експертні (апріорні) методи використовуються у тому разі, коли немає вихідної інформації до моменту реалізації методу та її отримання може бути здійснено тільки експертним шляхом, тобто за допомогою виявлення та узагальнення думок спеціалістів-експертів.

банк ризик математичний економічний.

Рис. 1. Класифікація методів прогнозування

Квазіфактографічні методи засновані на використанні фактичної інформації, отриманої з попереднього досвіду, але об'єм якої недостатній для використання фактографічних методів. Комбіновані (змішані) методи — комбінація методів зі змішаною інформаційною основою, в яких у вигляді вихідної інформації використовуються фактичні дані та експертні оцінки.

Другий рівень класифікації передбачає поділ кожного з класів першого рівня на підкласи залежно від застосовуваних методів отримання та обробки вихідної інформації. Комбіновані методи в класифікаційній схемі не розділені за другою та третьою ознаками, оскільки цей поділ становить певну комбінацію (взаємозв'язок) методичних особливостей, характерних для фактографічних та експертних методів.

Третій рівень класифікації підрозділяє методи прогнозування на види за класифікаційною ознакою, в якості якої використовується «апарат методів».

Характерною особливістю, об'єднуючою ознакою фактографічних методів є використання для прогнозування фактичних даних, отриманих на основі наявного практичного досвіду, спостереження, цілеспрямованого теоретичного та експериментального дослідження об'єктів і процесів у менеджменті. Водночас об'єм даних достатній для визначення потрібних величин методами прямого рахунку з достатньою точністю та достовірністю.

Різновиди методів розрізняють за способами отримання, обробки інформації й апаратом, що використовується.

Серед ризиків, які виникають у банків у процесі їхньої діяльності, особливе місце займає ризик використання банківських послуг з метою легалізації (відмивання) доходів, одержаних злочинним шляхом, фінансування тероризму та фінансування розповсюдження зброї масового ураження (далі - ризик легалізації кримінальних доходів/фінансування тероризму), що може негативно відобразитися на виконанні їх основних обов’язків.

Беручи до уваги, що методи, які використовують банківські установи для оцінки рівня ризиків легалізації кримінальних доходів/фінансування тероризму, здебільшого є інформацією з обмеженим доступом, сьогодні в літературі існує підхід з використанням методів статистичних розрахунків (окремих показників) та Баєсовського методу. Однак необхідно врахувати те, що зазначена методика використовується з погляду Національного банку України з метою банківського нагляду за банками з питання боротьби використання банківської системи задля легалізації кримінальних доходів/фінансування тероризму.

Сутність пропонованої методики оцінки ризиків легалізації кримінальних доходів/фінансування тероризму полягає в отриманні інформації про відповідність діяльності певного банку комплексу нормативів, адекватних поточним економічним реаліям, і розрахунку щодо такої інформації ймовірності виникнення ризику, що є найбільш інформативним загальним показником оцінки ризиків використання банків з метою легалізації кримінальних доходів/фінансування тероризму.

Пропонована методика оцінки ризиків проводиться у 3 етапи.

Перший етап — визначення чисельних характеристик діяльності банків, що дають можливість отримати оцінку ризиків використання банків з метою легалізації кримінальних доходів/фінансування тероризму.

Другий етап — встановлення меж допустимих значень характеристик та визначення бінарних характеристик.

Третій етап — отримані оцінки ризиків за Байєсовським методом необхідно відкласти за однією зі шкал номографа і визначити за іншою шкалою бал, який характеризує рівень ризику використання банків з метою легалізації кримінальних доходів або фінансування тероризму.

Вихідними даними для цієї методики є значення майже двох десятків числових показників діяльності банків.

Перевагою викладеної методики аналізу роботи банків є її економічна прозорість, тобто обґрунтованість економічних причин виставляння тієї або іншої оцінки ризиків використання банків з метою легалізації кримінальних доходів/фінансування тероризму. Це досягається через специфічний вид інформації, на основі якої відбувається оцінка імовірності ризиків використання банків з метою легалізації кримінальних доходів/фінансування тероризму.

На нашу думку, недоліком зазначеної методики є надання лише інформації щодо ймовірності виникнення такого ризику, проте залишаються не розглянутими питання щодо визначення кількісної оцінки ризику легалізації кримінальних доходів/фінансування тероризму, максимально імовірних втрат для банку, а також вплив ризику легалізації кримінальних доходів/фінансування тероризму на капітал банку, що є одним з показників фінансової стійкості банку.

Висновки. Більш повна інформація про ризики дає змогу керівництву банка оцінювати загальні потреби в капіталі та оптимізувати його розподіл і використання. Можливості, які відкриваються в процесі управління ризиками банку, допомагають керівництву в досягненні цільових показників діяльності та рентабельності, а також у запобіганні нераціонального використання ресурсів.

Для банківської діяльності важливим є не уникнення ризику взагалі, а прогнозування та зниження його до оптимального рівня, тобто слід використовувати механізми контролю, достатні для мінімізації таких ризиків до прийнятного для банку рівня залишкових ризиків.

Проте сьогодні немає дійової узагальненої методики, яка б дозволяла з найбільшою ймовірністю надати кількісну оцінку всіх ризиків по банку загалом. Також слід зазначити про відсутність методичних підходів Національного банку України та доведених до відома банків, що є підставою для визначення достатності заходів, що використовуються банками задля зменшення рівня ризику використання їх послуг з метою легалізації (відмивання) доходів, одержаних злочинним шляхом, фінансування тероризму та фінансування зброї масового знищення.

банк ризик математичний економічний.