Позитивні і негативні наслідки реформування податкової системи України

Податкова база визначається як доходи/витрати, що в свою чергу визначаються положеннями бухгалтерського обліку. До змін щодо тлумачення можна віднести визнання доходів/витрат в момент їх нарахування. Порядок визнання доходів детально описує стаття 137 ПКУ. Де, зокрема, вказується, що дохід від реалізації товарів визнається за датою переходу покупцеві права власності на такий товар. Витрати… Читати ще >

Позитивні і негативні наслідки реформування податкової системи України (реферат, курсова, диплом, контрольна)

В даній роботі спробуємо дослідити та проаналізувати систему оподаткування в Україні, зрозуміти загальні положення про оподаткування та основні принципи функціонування податкової системи. Основний акцент в дослідженні зроблено на дослідженні позитивних та негативних наслідків реформ у податковій системі України, та відповідно зроблено висновки про перспективи підприємництва в умовах прийнятого Податкового кодексу від 23.12.2010. Увагу звернуто на зміни, що вносилися до кодексу в ході його прийняття, та Закони, що регулювали систему оподаткування в Україні та втратили чинність після прийняття кодексу.

Основною метою є загальне опанування Податкового Кодексу України, зрозуміти загальний механізм оподаткування та підведення висновків.

Основним джерелом для написання реферату є Податковий Кодекс України та ЗУ «Про внесення змін до Бюджетного кодексу України та деяких інших законодавчих актів України».

Процес прийняття Податкового Кодексу, як відомо, був дуже напруженим та пройшов багаточисельні процедури обговорень, дискусій, узгоджень та навіть ветування. Більше того, протести та мітинги підприємців та фізичних осіб 22 листопада 2010 року свідчать не тільки про «демократичний економічний клімат», а й про те, що владні капіталісти не змогли повністю реалізувати свої наміри на шляху до монополістичного капіталізму та придушення малого та середнього бізнесу. Як наслідок влада змушена була піти на поступки:

- 1)збільшення з 600 до 800 тис. грн максимальний щорічний дохід підприємців, які працюють на єдиному податку і використовують касовий апарат;

- 2)збільшення з 4 до 5 кількість найманого персоналу;

- 3)відтермінування на півроку (до 1 липня 2011 року) введення обов’язкового бухгалтерського обліку;

- 4)введення амністії по залишках товару на 1 січня;

- 5)надання право фізичним особам — єдиноподатникам здавати в оренду житлові та нежитлові приміщення при обов’язковій сплаті податку з фізосіб.

Податковий Кодекс України був прийнятий разом із Законом України «Про внесення змін до Бюджетного кодексу України та деяких інших законодавчих актів України», де, загалом, зроблені поправки щодо посилання на ПКУ, а також внесено змніни до сьомого пункту 64.7 статті 64 Податкового кодексу.

Важливим кроком до вдосконалення податкової системи є вдосконалення контрольної функції фіскальної системи. В цьому напрямку введена стаття 4.1.3 про «невідворотність настання визначеної законом відповідальності у разі порушення податкового законодавства». Відповідно законом визначена відповідальність. Більше того, стаття 4.1.4 про «презумпцію правомірності рішень платника податку… якщо норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов’язків платників податків або контролюючих органів» дає право платникам податків, приймати рішення, якщо існує невідповідність нормативно-правових актів. Це, безумовно, сприяє захисту прав фізичних або юридичних осіб підприємців в умовах чинного «суперечливого» законодавства. Дає право порушуючи закон, не порушувати конституцію.

В Україні досі діє Закон «Про оподаткування прибутку підприємств», втрата чинності якого відбудеться на початку 2013 року. Варто звернути увагу на те, що цей закон зобов’язує суб'єктів господарювання, чий дохід перевищує 100 мільйонів грн. в рік подавати фінансову звітність органам податкової служби. Відповідно, встановлена відповідальність за невиконання цієї вимоги відповідно до цього закону.

Щоб проаналізувати зміни в податковій системі до та після прийняття кодексу, потрібно розглянути, якими документами керувалася вся система оподаткування протягом останніх 20 років, та втратили чинність у звязку з прийняттям ПКУ.

ЗУ «Про податок з доходів фізичних осіб» оприділяє основні дефініції податкового процесу стосовно фізичних осіб, об'єкти та суб'єкти оподаткування резидентів та нерезидентів, зокрема: Об'єктом оподаткування резидента є:

загальний місячний оподатковуваний дохід;

чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального річного оподатковуваного доходу на суму податкового кредиту такого звітного року;

доходи з джерелом їх походження з України, які підлягають кінцевому оподаткуванню при їх виплаті.

Наразі, цю сферу відносин регулює 4 розділ кодексу. В ПКУ об'єктом оподаткування є:

- — загальний місячний (річний) оподатковуваний дохід;

- — доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання);

- — іноземні доходи — доходи (прибуток), отримані з джерел за межами України.

Відповідно до нового законодавства, об'єктом оподаткування фізичних осіб є іноземний дохід, отриманий за межами України. Даний підхід здійснено відповідно до політики розвитку всієї правової системи на шляху до європейських стандартів.

ЗУ «Про податок на додану вартість». В цьому законі стаття 6 пункт 1 встановлює ставку для об'єктів оподаткування 20%. 0% ставка діє при експорті товарів та супутніх такому експорту послуг відповідно до бази оподаткування, що вказана в даній статті Відповідно, за новим кодексом, Стаття 193. Розміри ставок податку встановлює ставку податку на додану вартість в розмірі 17% бази оподаткування та додається до ціни товарів/послуг.

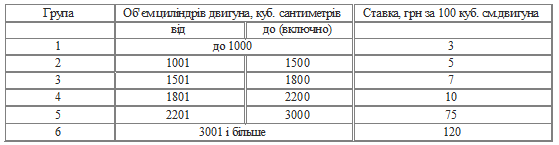

ЗУ «Про податок з власників транспортних засобів та інших самохідних машин і механізмів». Тут було б цікаво проаналізувати зміни в системі оподаткування реєстрації транспортних засобів в силу актуальності даного питання не лише для підприємництва, а й для приватного користування транспортними засобами на прикладі Легкових автомобілів.

Згідно ЗУ «Про податок з власників транспортних засобів та інших самохідних машин і механізмів».

Згідно ПКУ.

Група. | Об'єм циліндрів двигуна, куб. сантиметрів. | Ставка збору, гривень за 100 куб. сантиметрів об'єму циліндрів двигуна. | |

від. | до (включно). | ||

до 1000. | |||

5 500. | |||

6 500. | |||

понад 6500. |

Згідно нового кодексу змінено податкові ставки на легкові автомобілі об'ємом від 2500 куб.см. Введена більш розгалуджена система оподаткування для автомобілів з більшим об'ємом двигуна, та зменшено податкове навантаження. Як на мене, з одного боку, цей крок спричинить зменшення надходжень до бюджету від платників податків власників транспортних засобів з більшим об'ємом двигуна, з іншого не буде стимулювати купувати економічні автомобілі для збереження екології. В цьому випадку варто збільшувати ставку податку, а відрахування направляти на програми покращення екології та будівництво доріг.

Коротко розглянувши ретроспективу законодавства України відносно регулювання податкової системи, варто наголосити на головному, Податковий Кодекс це безумовно необхідний шлях до зрозумілого ведення економічної діяльності в Україні. На мою думку це кращий підхід ніж постійно вносити поправки до законів та більш зручний у розумінні комплексу принципів не лише для податкових органів, але й для суб'єктів господарювання.

Наразі, детальніше розглянемо Податковий Кодекс. Структура складається з 20 розділів, зокрема Розділ 19 «прикінцеві положення» містить детальну інформацію про дати початку набуття чинності статей, розділів, пунктів. Також в розділі вказані закони та нормативні акти що втратили чинність у зв’язку з прийняттям ПКУ.

Почнемо з податку на прибуток підприємств. Розділ ІІІ містить положення про принципи оподаткування підприємств, та набирає чинності з 1 квітня 2011 року. Ставка податку: ПКУ передбачає поступове зниження ставки податку з 25% до: 23% - з 1 квітня 2011 року по 31 грудня 2011 року; 21% - з 1 січня 2012 року по 31 грудня 2012 року; 19% - з 1 січня 2013 року по 31 грудня 2013 року; 16% - з 1 січня 2014 року.

Податкова база визначається як доходи/витрати, що в свою чергу визначаються положеннями бухгалтерського обліку. До змін щодо тлумачення можна віднести визнання доходів/витрат в момент їх нарахування. Порядок визнання доходів детально описує стаття 137 ПКУ. Де, зокрема, вказується, що дохід від реалізації товарів визнається за датою переходу покупцеві права власності на такий товар. Витрати операційної діяльності в свою чергу визнаються статтею 138.1.1 і включають: собівартість реалізованих товарів, виконаних робіт, наданих послуг та інші витрати беруться для визначення об'єкта оподаткування з урахуванням пунктів 138.2, 138.11 цієї статті, пунктів 140.2 — 140.5 статті 140, статей 142 і 143 та інших статей цього Кодексу, які прямо визначають особливості формування витрат платника податку.

Облік та амортизація всіх груп основних засобів, які підлягають амортизації, здійснюються окремо для кожного об'єкту (на відміну від амортизації груп основних засобів, передбаченої чинним законодавством). Кількість груп основних засобів суттєво збільшено (до 16 — для матеріальних активів, до 6 — для нематеріальних активів). Значно розширено перелік методів нарахування податкової амортизації. Податковий кодекс передбачає п’ять методів, включаючи прямолінійний, метод зменшення балансової вартості, метод прискореної амортизації (для деяких груп основних засобів).

Балансова вартість основних засобів, що підлягатимуть амортизації, визначатиметься відповідно до інвентаризації, що має бути проведена станом на 1 квітня 2011 року.

Оподаткування дивідендів.

Авансовий платіж з податку на прибуток не стягується при виплаті дивідендів платниками єдиного сільськогосподарського податку, інститутами спільного інвестування та управителем фонду операцій з нерухомістю при виплаті платежів власникам сертифікатів фонду, «материнськими компаніями» (у межах дивідендного доходу таких материнських компаній), при виплаті на користь фізичних осіб, а також з дивідендів, які сплачуються в негрошовій формі (якщо співвідношення часток власників не змінюється).

Авансовий платіж з податку на прибуток може бути зарахований проти поточних зобов’язань з податку на прибуток. Переплачена сума авансового платежу з податку на прибуток переноситься в наступні періоди.

Дивідендний дохід не оподатковується, крім випадків, коли він отримується від нерезидентів, які не перебувають під контролем (менше ніж 20%), або нерезидентів, що мають офшорний статус.

Податкові пільги.

Введення пільг для ведення підприємницької діяльності як державної так і приватної власності має відбуватися відповідно до пріоритетів національної економіки, а також відповідно до перспективних галузей економіки. На жаль в умовах українського «капіталістичного парламентаризму» захист національних інтересів не є першочерговим завданням монополістичного капіталізму, який навіть не є державним монополістичним капіталізмом!!! Коротше кажучи, стимулювання сфер економіки заради гніту тих, де рівень монополізації та приватизації недостатній (в умовах інтересів капіталістів).

Повернемось до розгляду випадків, в яких передбачаються пільги підприємств:

- 1. Звільняється від оподаткування 80% прибутку підприємств, отриманого від продажу на митній території України таких видів енергозберігаючого обладнання та матеріалів власного виробництва, перелік яких встановлюється Кабінетом Міністрів України;

- 2. Звільняється від оподаткування 50% прибутку, отриманого від проведення енергозберігаючих заходів та реалізації енергоефективних проектів підприємствами, що включені до Державного реєстру підприємств, установ та організацій, які здійснюють розроблення, впровадження та використання енергозберігаючих заходів та енергоефективних проектів.

- 3. Не варто забувати, що програми енергозбереження (найбільш популярний захід — перехід на енергозберігаючі лампи) в більшості випадків — держзакупівлі - один з корупційних шляхів відмивання грошей. В іншому випадку — виробник монополіст диктує свої високі ціни на продукцію незважаючи на всілякі державні допомоги. Більше того, результат високих цін на енергозберігаючі прилади — відсутність конкуренції і бажання заробити більше тих же владних олігархів, які прикривають свої справи лозунгами за екологію.

- 4. Запроваджено ставку податку на прибуток у розмірі 0% на період з 1 квітня 2011 року до 1 січня 2016 року для новостворених, а також певних видів існуючих підприємств, загальна сума доходу за звітний рік яких не перевищує 3 мільйонів гривень.

Позитивні зміни спостерігаються в адмініструванні податків. Під час процедури адміністративного оскарження обов’язок доведення правомірності рішення контролюючого органу покладається на такий контролюючий орган, а не на платника податку (ст. 56.4). Зменшено штрафні санкції з 5% до 3% у випадку виправлення самостійно виявлених помилок у шляхом подання уточнюючого розрахунку. У разі виправлення помилок в поточній декларації стягується штраф у розмірі 5%. Важливим є те, що подання уточнюючого розрахунку є підставою для проведення документальної позапланової виїзної перевірки. Знижено суми штрафних санкцій за порушення при нарахуванні, утриманні та сплаті податків у джерела виплати. Згідно з Кодексом сума штрафу залежить від регулярності порушень упродовж 1095 днів поспіль, зокрема: 25% - при першому порушенні;

- 50% - при повторному порушенні;

- 75% - при третьому та кожному наступному порушенні. При цьому не визначено, за якими ознаками порушення вважатиметься першим, повторним, третім або наступним.

Зменшено штрафні санкції при порушенні строків сплати податкового зобов’язання: 10% - при затримці до 30 днів включно;

20% - при затримці понад 30 днів;

Негативні зміни. Запроваджено штрафні санкції за завищення суми бюджетного відшкодування, від'ємного значення об'єкта оподаткування податком на прибуток або від'ємного значення суми податку на додану вартість в залежності від регулярності порушень упродовж 1095 днів поспіль (тобто штрафи застосовуватимуться навіть при відсутності факту заниження податкових зобов’язань), зокрема:

- 25% - при першому порушенні;

- 50% - при повторному порушенні;

- 75% - при третьому та кожному наступному порушенні.

Особливу увагу потрібно приділити методам амортизації, що визначаються статтею 145.

Класифікація груп основних засобів та інших необоротних активів і мінімально допустимих строків їх амортизації.

Нарахування амортизації здійснюється протягом строку корисного використання (експлуатації) об'єкта, який встановлюється наказом по підприємству при визнанні цього об'єкта активом (при зарахуванні на баланс), але не менше ніж зазначено в таблиці, і призупиняється на період його виводу з експлуатації(для реконструкції, модернізації, добудови, дообладнання, консервації та інших причин) на підставі документів, які свідчать про виведення таких основних засобів з експлуатації).

Розглянемо основні методи нарахування амортизації. Стаття 145.1.5.

- 1) Прямолінійний — річна сума амортизації визначається діленням вартості, яка амортизується, на строк корисного використання об'єкта основних засобів;

- 2) Зменшення залишкової вартості - річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкта на його первісну вартість;

- 3) Метод прискореного зменшення залишкової вартості - річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється відповідно до строку корисного використання об'єкта і подвоюється.

Метод прискореного зменшення залишкової вартості застосовується лише при нарахуванні амортизації до об'єктів основних засобів, що входять до груп 4 (машини та обладнання) та 5 (транспортні засоби);

- 4) Кумулятивний — річна сума амортизації визначається як добуток вартості, яка амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця строку корисного використання об'єкта основних засобів, на суму числа років його корисного використання;

- 5) Виробничий — місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації. Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів.

Окрема стаття 148 визначає амортизацію витрат, пов’язаних з видобутком корисних копалин. Цей підхід зумовлений виділенням цієї галузі як однієї з пріорітетних, тому тут приділяється більша увага з боку держави, як регулюючого органу. Таким чином держава встановлює такі норми амортизації для свердловин, що використовуються для розробки нафтових та газових родовищ:

- 1-й рік експлуатації - 10 відсотків;

- 2-й рік експлуатації - 18 відсотків;

- 3-й рік експлуатації - 14 відсотків;

- 4-й рік експлуатації - 12 відсотків;

- 5-й рік експлуатації - 9 відсотків;

- 6-й рік експлуатації - 7 відсотків;

- 7-й рік експлуатації - 7 відсотків;

- 8-й рік експлуатації - 7 відсотків;

- 9-й рік експлуатації - 7 відсотків;

- 10-й рік експлуатації - 6 відсотків;

- 11-й рік експлуатації - 3 відсотки.

Основна ставка податку становить 16 відсотків.

Що стосується ставки оподаткування фізичних осіб, то Кодекс повертає прогресивну ставку податку. Ставка податку в розмірі 15% застосовується до доходу, що не перевищує десяти мінімальних заробітних плат (станом на сьогодні мінімальна заробітна плата становить 922 грн.)До доходу, що перевищує цей розмір, застосовується ставка в розмірі 17%. При цьому для окремих категорій працівників (шахтарі) збережено ставку на рівні 10%.

Відшкодування ПДВ:

Уточнено формулювання щодо можливості включення до розрахунку суми, заявленої до відшкодування, сум ПДВ, сплачених до бюджету, а також при імпорті послуг. Платникам надано право заявляти до відшкодування в рахунок погашення майбутніх зобов’язань частину суми, яка підлягає відшкодуванню. Слід зазначити, що:

Кодекс також містить пункт, який передбачає тимчасове припинення відшкодування ПДВ у випадку адміністративного або судового оскарження заявлених сум;

Відновлено відповідальність держави у випадку несвоєчасного відшкодування ПДВ у розмірі 120% облікової ставки НБУ. Крім того, передбачено процедуру автоматичного відшкодування (за результатами камеральної перевірки) за умови відповідності платника податків переліку критеріїв, встановлених Кодексом. Важлива стаття, що заслуговує нашої уваги, та має відношення переважно до резидентів які оперують за кордоном та отримують дохід в іноземній валюті - 153. Оподаткування операцій особливого виду.

Тут мова йде про механізм оподаткування доходів в іноземній валюті шляхом перерахування в національну валюту за офіційним курсом, що діяв на дату визнання таких доходів, а в частині раніше отриманої оплати за курсом, що діяв на дату її отримання. Тобто, курс конвертації валют приймається такий, що діяв на дату трансакції. Визначення курсових різниць від перерахунку операцій, виражених в іноземній валюті, заборгованості та іноземної валюти здійснюється відповідно до положень (стандартів) бухгалтерського обліку.

Досить вагоме податкове «розвантаження» настає для платників податків, у яких розмір доходів кожного звітного податкового періоду наростаючим підсумком з початку року не перевищує трьох мільйонів гривень та нарахованої за кожний місяць звітного періоду заробітної плати (доходу) працівників, які перебувають з платником податку у трудових відносинах, є не меншим, ніж дві мінімальні заробітні плати, розмір якої встановлено законом. Для вищезазначених суб'єктів підприємництва Стаття 154.6.на період з 1 квітня 2011 року до 1 січня 2016 року застосовується ставка 0 відсотків. Хоча, для отримання даних переваг підприємці мають відповідати наступним критеріям:

- а) утворені в установленому законом порядку після 1 квітня 2011 року;

- б) діючі, у яких протягом трьох послідовних попередніх років (або протягом усіх попередніх періодів, якщо з моменту їх утворення пройшло менше трьох років), щорічний обсяг доходів задекларовано в сумі, що не перевищує трьох мільйонів гривень, та у яких середньооблікова кількість працівників протягом цього періоду не перевищувала 20 осіб;

- в) які були зареєстровані платниками єдиного податку в установленому законодавством порядку в період до набрання чинності цим Кодексом та у яких за останній календарний рік обсяг виручки від реалізації продукції (товарів, робіт, послуг) становив до одного мільйона гривень та середньооблікова кількість працівників становила до 50 осіб.

Далі, варто зазначити механізм оподаткування виробників с/г продукції, що також має бути пріоритетною. ПКУ передбачає статтю 155."Особливості оподаткування виробників сільськогосподарської продукції". Сума нарахованого податку зменшується на суму податку на землю, що використовується в сільськогосподарському виробничому обороті. Для цілей оподаткування до підприємств, основною діяльністю яких є виробництво сільськогосподарської продукції, належать підприємства, дохід яких від продажу сільськогосподарської продукції власного виробництва за попередній звітний (податковий) рік перевищує 50 відсотків загальної суми доходу. На мою думку, ця стаття буде негативно впливати на стимулювання розвитку с/г підприємств, оскільки буде відсутня мотивація виробляти с/г продукцію з високою рентабельністю. Знову ж таки, існують зацікавлені особи, що стримують утворення конкурентного середовища серед виробників с/г продукції, тримаючи високі ціни та передові позиції на ринках України. Більше того, таким чином стримують в певній мірі всю галузь с/г.

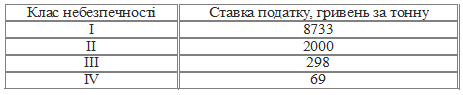

Досить важливим розділом ПКУ не тільки для підприємницького сектору, але й для кожного жителя країни є РОЗДІЛ VIII. ПРО ЕКОЛОГІЧНИЙ ПОДАТОК. В Україні вже досить довго існують «проблемні зони» виробництва, що йдуть інтенсивним шляхом розвитку користуючись радянськими засобами виробництва. Шкода, що власники підприємств не розуміють актуальність екстенсивного шляху та впровадження нових технологій, тримаючи лише на меті отримати якнайбільше та якнайшвидше прибуток. Яке має відношення ПКУ? Досить очевидно, що українському законодавству давно не вистачало жорсткого механізму податків щодо підприємств які шкодять навколишньому середовищу. Наведені нижче дані про ставки податку на «забруднення» атмосферного повітря:

податок амортизація необоротний актив Наскільки ефективно працюватиме даний механізм податків «за забруднення» покаже час.

Особливої уваги варто приділити особливостям оподаткування землекористувачів, власників земельних ділянок, паїв. Питання регулювання земельних відносин між власником та державою завжди було актуальним, та залишається проблемним не тльки для підприємців, але й для фізичних осіб. Згідно Розділу XIII ст. 275 ставка податку на земельну ділянку залежить від групи до якої належить населений пункт в якому проводиться оподаткування.

Групи населених пунктів з чисельністю населення, тис. осіб. | Ставки податку, гривень за 1 кв. метр | Коефіцієнт, що застосовується у містах Києві, Сімферополі, Севастополі та містах обласного значення. |

до 3. | 0,24. | |

від 3 до 10. | 0,48. | |

від 10 до 20. | 0,77. | |

від 20 до 50. | 1,2. | 1,2. |

від 50 до 100. | 1,44. | 1,4. |

від 100 до 250. | 1,68. | 1,6. |

від 250 до 500. | 1,92. | 2,0. |

від 500 до 1000. | 2,4. | 2,5. |

від 1000 і більше. | 3,36. | 3,0. |

Більше того, Стаття 289 виділяє процес визначення розміру податку та орендної плати, що враховується при грошовій оцінці земельних ділянок. Тут, зокрема встановлюється, що центральний орган виконавчої влади з питань земельних ресурсів за індексом споживчих цін за попередній рік щороку розраховує величину коефіцієнта індексації нормативної грошової оцінки земель, на який індексується нормативна грошова оцінка сільськогосподарських угідь, земель населених пунктів та інших земель несільськогосподарського призначення за станом на 1 січня поточного року, що визначається за формулою:

Кi = [І - 10]: 100,.

де І - індекс споживчих цін за попередній рік.

Додаток 1

Квитанція про прийняття податків і зборів

Серія. | №. |

____________________________________ (район).

___________________________________ (сільська (селищна) рада) Одержано від __________________________________________.

- (прізвище, ім'я та по батькові)

- (реєстраційний номер облікової картки платника податків або серія та номер паспорта (для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та повідомили про це відповідний орган державної податкової служби і мають відмітку у паспорті))

на сплату _______________________________ код бюджетної.

(найменування податку або збору) класифікації.

Сума до сплати____________________(грн.).

______________________________________________________.

(сума словами) Податкове повідомлення — рішення** № __________ від «___» _____________ 20___ року.

(дата). | Сплатив ______________________________. (підпис платника). |

М. П. | Одержав _____________________________. (посада, підпис). |

Додаток 2

До державної податкової адміністрації (інспекції).

_____________________________________________________.

(назва органу державної податкової служби).

від ______________________________________________________.

(назва суб'єкта малого підприємництва — юридичної особи).

______________________________________________________.

(місцезнаходження суб'єкта малого підприємництва, номер телефону) ЗАЯВА про видачу Свідоцтва про право сплати єдиного податку.

Відповідно до Указу Президента України від 3 липня 1998 року N 727 «Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва» (в редакції Указу Президента України від 28 червня 1999 року N 746/99) просимо перевести наше підприємство (установу, організацію).

____________________________________________________________.

(назва суб'єкта малого підприємництва — юридичної особи).

на спрощену систему оподаткування, обліку та звітності з _________ року за ставкою єдиного податку __________ відсотків.

Відомості про розрахункові (поточні) рахунки в установах банків __________________________________________________________________.

(назва та місцезнаходження банку).

Середньооблікова чисельність працюючих на дату подання заяви становить _______ чол.

Обсяг виручки від реалізації продукції (товарів, робіт, послуг), майна, основних фондів за рік становить.

_____________________________________________________________.

______________________________________________________ тис. грн., в т. ч. (на дату (сума словами) подання заяви ________ тис. грн., за решту місяців (місяць) розрахунково, виходячи із середньої місячної фактичної виручки за період, що передує переходу,________ тис. грн.).

Прошу прийняти Свідоцтво про реєстрацію платника податку на додану вартість N _______, видане.

____________________________________________________________.

- (дата, назва органу державної податкової служби)

- (оригінал) разом із засвідченими копіями (кількість, дати засвідчення, назва органу державної податкової служби), що додаються, та скасувати реєстрацію в якості платника ПДВ.*

____________.

* Цей абзац заповнюється тільки суб'єктом малого підприємництва — юридичною особою в разі обрання ставки єдиного податку 10% за наявності такого Свідоцтва.

Керівник суб'єкта малого підприємництва. | ___________________. (підпис, прізвище, ініціали). |

Зареєстровано в Міністерстві юстиції України. 18 жовтня 1999 р. за N 709/4002. |