Типова організаційна структура комерційного банку

Доходи та витрати обліковуються наростаючим підсумком з початку року на рахунках 6 і 7 класу, а прибуток — на рахунках 5 класу. В останній робочий день року рахунки доходів і витрат закриваються. Залишки за цими рахунками відносять на рахунок результатів поточного року і, таким чином, досягається відображення фінансового результату в балансі банку. Якість менеджменту та маркетингова активність… Читати ще >

Типова організаційна структура комерційного банку (реферат, курсова, диплом, контрольна)

Найвищим органом управління комерційного банку є загальні збори товариства, до компетенції яких належить:

- — визначення основних напрямів діяльності товариства і затвердження його планів та звіту про їх виконання;

- — затвердження річних результатів діяльності банку, порядку розподілу прибутку, строку та порядку виплати дивідендів, визначення порядку покриття збитків;

- — затвердження внутрішніх документів товариства, визначення організаційної структури. правління спостережний рада банк

Загальне керівництво діяльністю банку здійснює рада банку (спостережна рада банку), яка контролює діяльність правління банку, а також виконує інші функції, делеговані загальними зборами.

Виконавчим органом банку є правління. Правління вирішує всі питання, пов’язані з поточною діяльністю банку, крім тих, що належать до компетенції загальних зборів і ради банку. Очолює правління голова, який має заступників (менеджерів, які очолюють структурні підрозділи банку). Голова правління несе персональну відповідальність перед акціонерами за результати діяльності банку.

Кредитну стратегію та кредитну політику банку формує кредитний комітет. Він виконує такі функції: затверджує організаційну структуру процесу кредитування, встановлює напрямки диверсифікації кредитного портфеля, аналізує кредитний ризик портфеля та інших суттєвих ризиків, що пов’язані з кредитуванням, оцінює адекватність резервів на можливі втрати за позиками, приймає рішення щодо надання «великих» кредитів та періодичне списання безнадійних позик.

Контроль за фінансово-господарською діяльністю банку здійснює ревізійний комітет. Без його висновку загальні збори акціонерів не правомочні затвердити баланс.

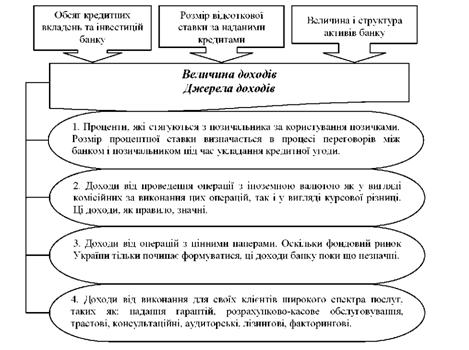

Головною метою комерційного банку є отримання прибутку, який використовується для створення фондів банку та виплати дивідендів.

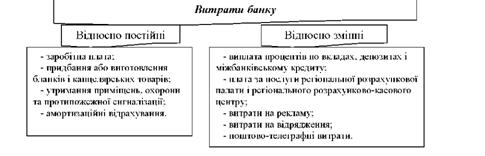

Усі доходи (витрати) банку поділяються на операційні: банківські та небанківські.

До банківських доходів (витрат) належать доходи (витрати), безпосередньо пов’язані з банківською діяльністю, визначеною Законом України «Про банки і банківську діяльність». В свою чергу, банківські доходи (витрати) поділяються на: процентні, комісійні, торговельні прибутки (збитки) та інші.

До небанківських доходів (витрат) належать доходи і витрати, які не стосуються основної діяльності банку, але забезпечують здійснення банківських операцій (адміністративні та інші небанківські операційні доходи і витрати).

Доходи і витрати відбиваються в обліку в тому періоді, в якому були зроблені чи здійснені, незалежно від фактичного отримання чи сплати грошових коштів.

Якщо очікується, що економічні вигоди будуть виникати протягом кількох звітних періодів і зв’язок з доходом може бути визначений попередньо, витрати відображаються у звіті про прибутки та збитки на основі систематичних процедур часткового розподілу. У таких випадках витрати розглядаються як знос або амортизація.

Доходи та витрати обліковуються наростаючим підсумком з початку року на рахунках 6 і 7 класу, а прибуток — на рахунках 5 класу. В останній робочий день року рахунки доходів і витрат закриваються. Залишки за цими рахунками відносять на рахунок результатів поточного року і, таким чином, досягається відображення фінансового результату в балансі банку.

На проміжні звітні дати (місяць, квартал) фінансовий результат визначається шляхом порівняння доходів звітного періоду з витратами, при цьому закриття рахунків доходів і витрат не проводиться.

У звіті про фінансові результати на основі облікових даних рахунків 6 та 7 класів наводяться відомості про доходи та витрати банку за звітний період у розрізі видів його діяльності.

Доходи та витрати наводяться у звіті з метою визначення чистого прибутку чи збитку минулого року.

Зміст звіту про фінансові результати комерційного банку.

Найменування статті звіту. | Зміст статті звіту. | ||

1.1. | Процентні доходи. | Розділ 60: проценти по коштах, розміщених в НБУ та інших банках; по кредитах суб'єктам господарювання; органам державного управління, фізичним особам; по цінних паперах, крім доходів по операціях з філіями. | |

1.2. | Процентні витрати. | Розділ 70: проценти по коштах, отриманих від НБУ та інших банків, по депозитах суб'єктів господарської діяльності, бюджетних організацій, фізичних осіб, по цінних паперах власного боргу, інші проценти, крім витрат по операціях з філіями. | |

Чистий процентний доход. | Різниця рядків 1.1 — 1.2. | ||

2.1. | Комісійні доходи. | Розділ 61: комісійні доходи від операцій з банками та клієнтами, крім доходів по операціях з філіями. | |

2.2. | Комісійні витрати. | Розділ 71: комісійні витрати по операціях з банками та клієнтами, крім витрат по операціях з філіями. | |

Найменування статті звіту. | Зміст статті звіту. | ||

Чистій комісійний доход. | Різниця рядків 2.1 — 2.2. | ||

Дивідендний доход. | Група 630: дивіденди по акціях та інших вкладеннях. | ||

Чистий торговий доход. | Розділ 62: фінансовий результат від купівлі-продажу іноземної валюти та цінних паперів за вирахуванням резерву під знецінення цінних паперів у портфелі на продаж. | ||

Прибуток (збиток) від інвестиційних цінних паперів. | Різниця між позитивним результатом (рахунок 6394) та негативним результатом (рахунок 7394) від торгівлі інвестиційними цінними паперами. | ||

Прибуток від фінансових інвестицій в асоційовані та дочірні компанії. | 6310 + 6311 — 7310 — 7311. | ||

Інші операційні доходи. | Доходи від операційного лізингу, фінансових консультацій, від реалізації основних засобів, штрафи на користь банку. | ||

Операційний доход. | Сума рядків 1 — 7. | ||

Загально адміністративні витрати. | Розділ 74 (крім групи 740): витрати на телекомунікації, аудит, підготовку кадрів, відрядження, утримання основних засобів, амортизація основних засобів, оперативний лізинг, господарські та експлуатаційні витрати, оплата податків та обов’язкових платежів (крім податку на прибуток), штрафи, пені по господарським операціям. | ||

Витрати на персонал. | Група 740: основна та додаткова заробітна плата персоналу, відрахування на соціальне страхування та інші обов’язкові нарахування, матеріальна допомога. | ||

Прибуток від операцій. | Операційний доход за вирахуванням витрат на утримання банку (різниця рядків 8 — 9 — 10). | ||

Витрати на безнадійні борги. | Група 770: відрахування у резерви під заборгованість банків, під заборгованість по кредитах, наданих клієнтам, під знецінення цінних паперів, під сумнівну дебіторську заборгованість з урахуванням повернення раніше списаної заборгованості (група 671). | ||

Прибуток до оподаткування. | Прибуток від операцій за вирахуванням резервів (різниця рядків 11 — 12). | ||

Найменування статті звіту. | Зміст статті звіту. | ||

Податок на прибуток. | Сума сплаченого та відстроченого податку на прибуток. | ||

Прибуток після оподаткування. | Прибуток до оподаткування, зменшений на суму податку на прибуток (різниця рядків 13 — 14). | ||

Непередбачені доходи (витрати). | Різниця між розділами 68 та 78 за вирахуванням податку на прибуток, нарахованого на цю величину. | ||

Чистий прибуток (збиток)банку. | Прибуток від банківської діяльності за звітний період з урахуванням податку на прибуток та непередбачених доходів та витрат (алгебраїчна сума рядків 15 та 16). | ||

Чистий прибуток на одну звичайну акцію. | Відношення чистого прибутку (рядок 17), зменшеного на дивіденди по привілейованих акціях, до середньорічної кількості звичайних акцій в обігу. | ||

Скоригований чистий прибуток на одну звичайну акцію. | Чистий прибуток на одну звичайну акцію з урахуванням впливу розбавляючих потенційних звичайних акцій. | ||

Розподіл прибутку банку здійснюється за результатами діяльності за рік згідно з рішенням загальних зборів акціонерів (пайовиків) банку.

Прибуток, що підлягає розподілу, розраховується таким чином: чистий прибуток після оподаткування за звітний рік збільшується на розмір нерозподіленого і невикористаного прибутку за результатами попереднього фінансового року і зменшується на розмір відрахувань у офіційні резерви, які формуються згідно з чинним законодавством (резервний фонд та загальний резерв).

Решта суми розподіляється на виплату дивідендів власникам і на капіталізацію банку.

Сума чистого прибутку, що залишається для розвитку банківського бізнесу, називається нерозподіленим прибутком.

Протягом року прибуток, як правило, розподіляється у вигляді авансу на основі встановлених зборами акціонерів (пайовиків) пропорцій.

Стратегія комерційного банку — це вчення про його найбільш ефективну діяльність Стратегічні фактори, що забезпечують успіх банківської діяльності.

- 1. Раціональна структура комерційного банку. З позиції стратегії банку важливо організувати структуру управління таким чином, щоб вона відповідала генеральній лінії банку на певному етапі його розвитку.

- 2. Якість менеджменту та маркетингова активність. Світова практика показує, що західні банки змогли зробити якісний стрибок у своєму розвитку завдяки добре налагодженому менеджменту і маркетингу. Акцент на сучасні методи управління, технології, широкі зв’язки банку із зовнішніми структурами можуть дати і нашим банкам потужний імпульс для розвитку.

- 3. Кадровий потенціал комерційного банку. В усьому світі банк оцінюють, насамперед, по тому, хто його очолює, яка особистість голови правління (директора), його професійний і моральний рівень, здатність організувати бізнес, його авторитет у діловому світі. Коли кажуть про солідний банк, то мають на увазі такий банк, який забезпечений висококваліфікованими кадрами. І це не випадково. В сучасний банк клієнти ідуть не для того, щоб отримати ту чи іншу фінансову послугу, а для того, щоб скористатись порадою банка як правильно організувати бізнес. Щоб забезпечити таку якість роботи, в банку повинна бути сформована сильна команда, здатна підтримати його високий професійний авторитет.

- 4. Мотивація до праці банківського персоналу. З позиції стратегії визначальним є питання про мотивацію до праці, зацікавленість банківського персоналу в ефективній роботі. Тут відомі два шляхи: мотивація через примус та страх і мотивація до праці через надію отримати високу винагороду. Останній досягається системою преміювання, різноманітними пільгами своїм працівникам (доплата за проїзд до роботи, харчування, відпочинок тощо). Але головне — це забезпечення високої заробітної плати персоналу: хто піде на іншу роботу, якщо в банку буде створена необхідна атмосфера і забезпечена висока оплата праці.