Споживчий кредит.

Овердрафт.

Іпотека

Кредити з поручництвом торговельних фірм передбачають те, що банк укладає договір із торговельною фірмою про кредитування її покупців у межах певної суми, а фірма бере на себе поручництво за борговими зобов’язаннями позичальників перед банком і укладає договір з покупцями, де визначаються сума кредиту, його умови і строки погашення. Ці договори передаються банку, що виплачує фірмі 80−90% суми… Читати ще >

Споживчий кредит. Овердрафт. Іпотека (реферат, курсова, диплом, контрольна)

Споживчий кредит. Овердрафт. Іпотека

Споживчий кредит — це передусім вартісна економічна категорія, обов’язковий елемент товарно-грошових відносин та економічного розвитку. Завдяки кредиту скорочується час на задоволення господарських і особистих потреб. Крім того, взявши кредит, фізичні особи можуть розпорядитися ним по-різному (рис. 11.8).

Особливістю кредиту є те, що основною гарантією його надання є сталі постійні грошові доходи фізичної особи — позичальника. Споживчий кредит належить до дорогих кредитів, що означає високу процентну ставку — 15−30%. Головною причиною цього є високий ризик неповернення кредиту. До споживчих кредитів належить надзвичайно широкий набір видів позик. Загалом виокремлюють товарні і грошові споживчі кредити.

Споживчі кредити за строками погашення класифікуються так, як показано на рис. 11.9.

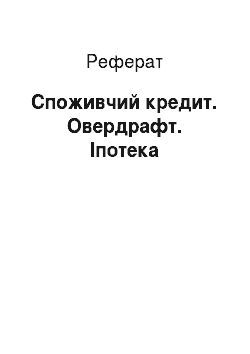

Рис. 11.7. Структура відносин споживчого кредитування

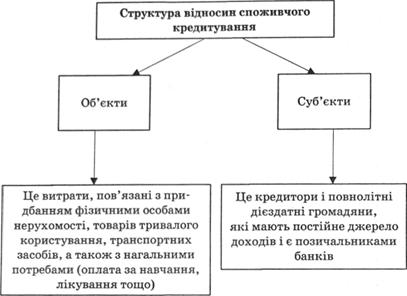

Рис. 11.8. Основні цілі споживчого кредиту

Рис. 11.9. Класифікація споживчого кредиту

У країнах Західної Європи і США кредити на виплату поділяються на прямі і непрямі банківські споживчі кредити.

- 1. Прямі - кредити без посередництва торговельних фірм. Наприклад, у ФРН банки видавали клієнтам-позичальникам кредитні чеки на круглі суми (10−20−50 марок) для оплати товарів торговельним фірмам, які у свою чергу отримували у банку готівку або перерахування на поточні рахунки.

- 2. Кредити з поручництвом торговельних фірм передбачають те, що банк укладає договір із торговельною фірмою про кредитування її покупців у межах певної суми, а фірма бере на себе поручництво за борговими зобов’язаннями позичальників перед банком і укладає договір з покупцями, де визначаються сума кредиту, його умови і строки погашення. Ці договори передаються банку, що виплачує фірмі 80−90% суми кредиту, а іншу частину зараховує на блокований рахунок. Покупець погашає кредит уроздріб. У випадку непогашення кредиту в строк сума стягується банком із блокованого рахунку.

Овердрафт — короткостроковий кредит, який перевищує залишок коштів иа поточному рахунку клієнта в межах застереженого заздалегідь ліміту з овердрафту. За такої форми поточний рахунок клієнта не тільки зберігається, а й на ньому дозволяється мати дебетове сальдо. Це означає, що не відкриваючи окремого позичкового рахунку, клієнт понад залишки своїх коштів і надходжень коштів на поточний рахунок одержує право на додаткову оплату розрахункових документів і дорожніх чеків із ресурсів банку. Цей кредит вводиться тільки для VTP-клієнтів і найчастіше за дотримання двох умов:

- — у прогнозованому періоді необхідно, щоб у підсумку джерела обігових коштів клієнта перевищували розмір їх розміщення;

- — потрібна іноді згода клієнта вкласти в банк на рік мінімально необхідну стабільну величину його коштів, зазвичай на терміновий депозит, тобто виникає депозитна гарантія, що є однією з форм забезпечення повернення кредиту.

Механізм револьверного кредиту за кредитною карткою має особливість — доходи за користування цим кредитом банки одержують у вигляді відсотків, які утримуються з торговельних підприємств за оплату торговельних рахунків, процентної суми за кредит і плати за картку.

Кредити одноразового погашення характеризуються тим, що погашення боргу і сплата відсотків за ними здійснюються одночасно. Такі кредити ще називають бриджинг-кредитами.

Крім зазначених кредитів, індивідуальним позичальникам надають так само обліковий короткостроковий кредит (дисконт векселя), кредит з індивідуальними умовами для придбання дорогих товарів, на навчання дітей, персональні кредити студентам та ін. Банк надає кредити фізичним особам у розмірах, які визначаються на основі з вартості товарів і послуг, що є об'єктом кредитування. Розмір кредиту на ремонт житлових будинків, садових будинків, дач та інших будівель визначається у межах вартості майна, майнових прав, які можуть бути передані фізичною особою банку як забезпечення. Строк кредиту встановлюється залежно від цілей об'єкта кредитування, розміру позики, платоспроможності позичальника, причому він не повинен перевищувати 10 років від дня його надання. Фізичні особи погашають кредити шляхом перерахування коштів з особистого внеску, депозитного рахунку, переказами поштою або готівкою. Банк може надавати бланковий кредит тільки надійним позичальникам, які мають стабільні джерела погашення кредиту і перевірений авторитет у банківських колах (без застави майна або інших видів забезпечення — тільки під зобов’язання повернути кредит), із застосуванням підвищеної процентної ставки.

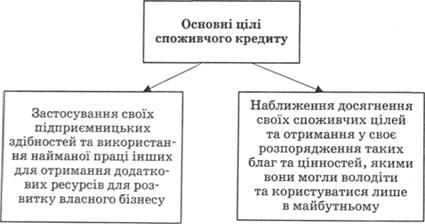

Переваги та недоліки споживчого кредиту наведені на рис. 11.10.

Обов’язковою умовою надання споживчого кредиту банком є забезпечення його заставою майна або цінними паперами. Кредити фізичним особам комерційні банки надають у межах визначених банківських продуктів за програмами, які наведені на рис. 11.11.

споживчий кредит овердрафт револьверний.

Рис. 11.10. Переваги та недоліки споживчого кредиту

За допомогою споживчого кредиту реалізовують товари тривалого використання (автомобілі, меблі, побутову техніку). Строк кредиту становить від трьох років, відсоток — від 10 до 20%. Населення промислово розвинутих країн витрачає від 10 до 20% своїх щорічних доходів на покриття споживчого кредиту. У випадку несплати за ним майно вилучається кредиторами.

За останні роки в економічній політиці України було досягнуто певних успіхів: вдалося зменшити обсяги тіньового сектору, покращити соціальні стандарти життя населення, відновити довіру населення до банківської системи. Позитивною ознакою сучасного економічного зростання країни є відновлення його інвестиційної складової - збільшення обсягів капітальних вкладень. Значну роль у посиленні інвестиційного попиту відіграли кредити комерційних банків. Зростання імпорту, реальних доходів населення та значне розширення обсягів банківських кредитів фізичним особам — усе це зумовило різке зростання попиту на імпортовані товари довгострокового вжитку та легкові автомобілі вітчизняного й іноземного виробництва.

Рис. 11.11. Основні програми споживчого кредитування

Іпотека — один зі способів забезпечення зобов’язання нерухомим майном, за якого заставоутримувач має право у випадку невиконання заставником зобов’язання, одержати прибуток за рахунок закладеної нерухомості. Іпотека має забезпечити сплату заставоутримувачу суми основного боргу і відсотків за ним, відшкодування збитків і витрат, пов’язаних із використанням кредитних ресурсів, а якщо буде потреба — і відшкодування видатків щодо реалізації предмета застави іпотеки. Іпотека може використовуватися у забезпеченні будь-якого грошового зобов’язання, у тому числі зобов’язання за кредитним договором, що спричинюється існуванням іпотечного кредиту.

Іпотечний кредит — кредит, який надається під заставу нерухомого майна і видається на придбання або будівництво житла чи купівлю землі. Кредиторами можуть бути банки, іпотечні банки, спеціальні іпотечні компанії; позичальниками — юридичні і фізичні особи, що мають у власності об'єкти іпотеки або поручителів, які надають у заставу об'єкти іпотеки на користь позичальника. Об'єктами іпотеки є земельні ділянки, підприємства, будинки, споруди, житлові будинки і квартири, дачі, садові будинки і гаражі.

Поняття іпотеки з’явилося ще в Давній Греції (початок VI ст. до н. е.) і вже тоді було пов’язане із забезпеченням відповідальності боржника перед кредитором. Подальший розвиток іпотеки відбувався за умов зародження та еволюції капіталістичних відносин. У Росії та в Україні як частині Російської імперії іпотечні відносини почали стрімко розвиватися після реформи 1861 р. і досягли розквіту в 1910;1915 pp. після проведення аграрної (Столипінської) реформи. За радянських часів операції з іпотечного кредитування припинилися внаслідок їх суперечності ідеології соціалістичного устрою держави. Згідно із законом про іпотеку впроваджено новий фінансовий інструмент — заставну.

Найбільш розвинена практика іпотечного кредитування у СІЛА, Канаді, Англії, в яких відсоток за кредитом коливається залежно від економічної кон’юнктури й становить від 15 до 30% і більше. Для того щоб іпотека могла здійснюватися, необхідне дотримання як мінімум трьох умов, а саме мають бути:

- — довгострокові фінансові ресурси, які можна надавати клієнтам у вигляді кредитів;

- — потенційні клієнти, здатні підтвердити, що їх доходи достатні для погашення кредиту;

- — юридична можливість використання житла як застави.

Основними документами, що визначають взаємини банку і позичальника під час надання позички, є кредитний договір і договір про заставу (про іпотеку).

Договір про іпотеку укладається в письмовому вигляді і нотаріально завіряється. Головною метою іпотечного кредитування є створення ефективного фінансово-кредитного механізму операцій з нерухомістю.