Методичні особливості комплексної оцінки фінансового стану та економічних результатів підприємства

Серед цих показників особливу увагу необхідно приділити коефіцієнту втрати платоспроможності, який практично не використовується при оцінці фінансового стану підприємства. У той же час він, на наш погляд, є дуже інформативним, оскільки, на відміну від попередніх індикаторів, які тільки фіксують поточний стан, дозволяє оцінити динаміку і заздалегідь виявити ознаки погіршення платоспроможності… Читати ще >

Методичні особливості комплексної оцінки фінансового стану та економічних результатів підприємства (реферат, курсова, диплом, контрольна)

Методичні особливості комплексної оцінки фінансового стану та економічних результатів підприємства

Постановка проблеми. Сучасні умови функціонування підприємств, що характеризуються посиленням конкуренції, підвищенням динамічності зовнішнього середовища, збільшенням кількості підприємств, відносно яких ініціюється процедура банкрутства, зростанням ризиків, обумовлених глобалізацією, та іншими викликами обумовлюють необхідність підвищеної уваги до управління фінансовим станом підприємства і впровадження превентивних антикризових заходів.

Безумовно першочерговим етапом цієї діяльності є саме діагностика фінансового стану підприємства, оскільки тільки своєчасне виявлення перших негативних симптомів і коректна оцінка фінансового стану підприємства може забезпечити розробку дієвих заходів з попередження кризи або найбільш швидке її подолання з найменшими витратами і втратами. платоспроможність фінансовий рентабельність антикризовий Зазначене обумовлює необхідність удосконалення методичного інструментарію комплексної оцінки фінансового стану підприємств.

Аналіз останніх досліджень і публікацій. Слід зазначити, що переважна більшість авторів, як правило, справедливо констатує необхідність оцінки фінансового стану підприємств.

Вважаємо, що оцінці фінансового стану підприємства необхідно приділяти особливу увагу через наступні обставини.

По-перше, усі аспекти діяльності неодмінно знаходять своє відображення у фінансовому стані підприємства і формують його фінансову безпеку.

По-друге, фінансові ризики є найбільш небезпечними для підприємства, оскільки можуть привести до ініціації процедури банкрутства, переходу власності або ліквідації підприємства. Вони, на жаль, є такими, що також найшвидше реалізовуються.

По-третє, фінансовий стан підприємства оцінюється кількісними показниками (фінансовими коефіцієнтами), які можуть бути легко розраховані і, головне, мають однозначну інтерпретацію. Ця обставина, незважаючи на її уявну другорядність є дуже важливою. Саме тому, на наш погляд, безперервний моніторинг фінансового стану підприємства є першочерговою регулярною процедурою в управлінні підприємством.

Слід зазначити, що актуальність і важливість цього питання зумовила підвищену увагу науковців і розробку великої кількості методик оцінки фінансового стану підприємства і прогнозування банкрутства [1, 3, 6, 7, 9, 10].

Така різноманітність поглядів багато в чому обумовлена неоднозначним розумінням сутності фінансового стану підприємства, а також наявністю дуже значної кількості фінансових показників, які можна використовувати з цією метою (табл. 1).

Таблиця 1 Погляди науковців на сутність поняття фінансовий стан

Автор | Характеристика фінансового стану. | |

Балабанов І.Т. [2]. | Є характеристикою його фінансової конкурентоспроможності (тобто платоспроможності і кредитоспроможності), використання фінансових ресурсів і капіталу, виконання зобов’язань перед державою та іншими господарюючими суб'єктами. | |

Бланк І.А. [4]. | Рівень збалансованості окремих структурних елементів активів і капіталу підприємства, а також рівень ефективності їх використання. Оптимізація фінансового стану підприємства є однією з основних умов успішного його розвитку у майбутній перспективі. У той же час кризовий фінансовий стан підприємства створює серйозну загрозу його банкрутству. | |

Корнієнко С.А.,. Олійник В.Я. [5]. | Характеризується як забезпеченість або незабезпеченість підприємства грошовими засобами, необхідними для господарської діяльності, підтримання нормального режиму праці та життя, здійснення грошових розрахунків з іншими економічними суб'єктами. | |

Ковалев В. В. [6]. | Сукупність показників, що відображають наявність, розміщення і використання фінансових ресурсів. | |

Ткаченко І.С. [11]. | Складна, інтегрована за багатьма показниками характеристика діяльності підприємства в певному періоді, що відображає ступінь забезпеченості підприємства фінансовими ресурсами, раціональності їх розміщення, забезпеченості власними оборотними коштами для своєчасного проведення грошових розрахунків за своїми зобов’язаннями та здійснення ефективної господарської діяльності в майбутньому. | |

Шеремет А. Д.,. Негашев Є. В. [12]. | Виражається у співвідношенні структур його активів і пасивів, тобто засобів підприємства і джерел їх утворення. | |

У той же час діагностика фінансового стану підприємства стикається з рядом труднощів. До їх числа відносяться:

- — недостатня обґрунтованість критичних значень окремих фінансових показників, перевищення (не досягнення) яких свідчить про фінансові проблеми;

- — складність формування показника, що комплексно характеризує фінансовий стан підприємства і має економічну інтерпретацію;

- — складність ідентифікації стану підприємства за результатами оцінки (стійке, кризове, передкризове, фінансова катастрофа та ін.);

- — нерівнозначність окремих оцінних показників, суб'єктивність встановлення їх значущості;

- — недостатня обґрунтованість відбору показників, що використовуються для оцінки фінансової незалежності підприємств: у більшості випадків вони традиційні і дозволяють діагностувати тільки поточний стан, але не оцінюють динаміку, а також слабкі сигнали наявності проблем.

Формулювання цілей статті (постановка завдання). Виняткова важливість оцінки фінансового стану підприємства, а також недосконалість і суперечність існуючої методичної бази обумовлюють об'єктивну необхідність її вдосконалення, формування методичного підходу до комплексної оцінки його рівня, яка враховує особливості функціонування вітчизняної економіки. При цьому першочергове завдання полягає у відмові від традиційних показників, які дозволяють тільки констатувати поточний стан підприємства та формуванні такої системи, яка забезпечує перспективну оцінку. Тому, метою статті є розробка методики діагностики фінансового стану підприємства, адекватної сучасним умовам господарювання, яка забезпечує коректну комплексну оцінку його поточного стану, своєчасне виявлення проблем чи можливості їх виникнення, а також прогнозування перспективного рівня фінансового стану.

Виклад основного матеріалу дослідження. Аналіз причин і факторів банкрутства підприємств дозволив обґрунтувати основні напрями оцінки фінансового стану підприємств, до яких, на наш погляд, належать:

- — платоспроможність;

- — фінансова незалежність;

- — прибутковість;

- — рентабельність;

- — грошові потоки.

По кожному з зазначених напрямів сформована система найбільш інформативних, з нашої точки зору, показників.

1. Для оцінки платоспроможності підприємства рекомендується використовувати наступні показники: коефіцієнт покриття, коефіцієнт поточної платоспроможності, коефіцієнт Бівера, коефіцієнт втрати платоспроможності (табл. 2).

Таблиця 2 Показники оцінки платоспроможності підприємства

Найменування показника. | Розрахункова формула. | Умовні позначення. | Рекомендований критерійний рівень. | |

Коефіцієнт покриття. |  ОА — оборотні активи; ТО — поточні зобов’язання. | > 2,0. | ||

Коефіцієнт поточної платоспроможності. |  ФОА — фінансові оборотні активи (грошові кошти, дебіторська заборгованість, короткострокові фінансові інвестиції). | > 1,0. | ||

Коефіцієнт Бівера. |  ЧП — чистий прибуток; А — сума амортизаційних відрахувань; ДО — довгострокові зобов’язання. | > 0,2. | ||

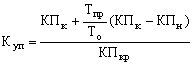

Коефіцієнт втрати платоспроможності. |  КПк, КПн, КПкр — відповідно, значення коефіцієнта покриття на кінець і початок звітного періоду, а також його рекомендований рівень; То, Тпр — відповідно, тривалість звітного та прогнозного періоду. | > 1. | ||

Серед цих показників особливу увагу необхідно приділити коефіцієнту втрати платоспроможності, який практично не використовується при оцінці фінансового стану підприємства. У той же час він, на наш погляд, є дуже інформативним, оскільки, на відміну від попередніх індикаторів, які тільки фіксують поточний стан, дозволяє оцінити динаміку і заздалегідь виявити ознаки погіршення платоспроможності. Якщо значення цього показника перевищує 1, то на кінець прогнозного періоду підприємство матиме достатній рівень коефіцієнта покриття і, відповідно, відзначатиметься достатньою платоспроможністю. Значення менше 1, свідчить про наявність проблем з платоспроможністю підприємства.

2. В якості індикаторів фінансової незалежності доцільно використовувати: коефіцієнт автономії; коефіцієнт фінансування за рахунок стабільних джерел; коефіцієнт маневреності власного капіталу; коефіцієнт забезпеченості власними обіговими коштами (табл. 3).

Таблиця 3 Показники фінансової незалежності підприємства

Найменування показника. | Розрахункова формула. | Умовні позначення. | Рекомендований критерійний рівень. | |

Коефіцієнт автономії. |  СК — власний капітал; П — підсумок пасиву (активу) балансу. | > 0,5. | ||

Коефіцієнт забезпеченості стабільними джерелами фінансування. |  ДО — довгострокові зобов’язання; Ппідсумок пасиву (активу) балансу. | > 0,85. | ||

Коефіцієнт маневреності власного капіталу. |  СОА — власні оборотні активи; СК — власний капітал. | > 0,5. | ||

Коефіцієнт забезпеченості власними обіговими коштами. |  СОА — власні оборотні активи; ОА — оборотні активи. | > 0, 5. | ||

У цій групі про перші ознаки виникнення проблем свідчать показники, що характеризують стан власних обігових коштів (коефіцієнт маневреності власного капіталу і коефіцієнт забезпеченості власними обіговими коштами). Низьке або негативне значення цих показників — безумовний сигнал підвищення залежності від зовнішніх джерел фінансування, що, у свою чергу, обумовлює зниження прибутковості і платоспроможності.

3. До показників прибутковості і рентабельності, які, на нашу думку, доцільно використати в процесі діагностики відносяться: рентабельність активів, рентабельність реалізації, рентабельність операційної діяльності, діловий ризик і операційний важіль.

Якщо перші три показника цієї групи використовуються достатньо широко, то останні два мають набагато менше застосування. У той же час саме вони дають можливість виявити перші симптоми фінансових проблем.

Діловий ризик визначається як відношення середньоквадратичного відхилення прибутку (операційного, чистого) до середньої величини прибутку за даний період:

.

де уп — середньоквадратичне відхилення показника прибутку (чистого, операційного);

Пср. — середнє значення показника прибутку (чистого, операційного).

Операційний важіль розраховується як відношення темпу зміни операційного або чистого прибутку до темпу зміни виручки від реалізації продукції:

.

де ТП — темп зміни прибутку;

ТВ — темп зміни виручки від реалізації продукції.

Дійсно, нестабільність отримання прибутку, який характеризує діловий ризик, або зниження темпів зростання прибутку в порівнянні з темпами зростання виручки від реалізації продукції (характеризує операційний важіль) свідчать про наявність проблем, які можуть привести до погіршення фінансового стану. Відмітною методичною особливістю є використання в процесі оцінки не лише показника операційного прибутку, як прийнято при традиційному підході, а і чистого прибутку. Це обумовлюється необхідністю діагностувати не стільки фінансові результати операційної діяльності, скільки фінансові результати в цілому, як джерело і запоруку фінансової незалежності підприємства.

4. До показників, які характеризують грошові потоки, відносяться: коефіцієнт достатності чистого грошового потоку, коефіцієнт ліквідності грошового потоку. Окрім цих показників ми вважаємо необхідним використання також показників «ризикованості грошових потоків» і «грошового важеля».

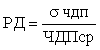

Показник «ризикованості грошових потоків» розраховується як відношення середньоквадратичного відхилення чистого грошового потоку до середнього чистого грошового потоку за даний період:

.

де у чдп — середньоквадратичне відхилення чистого грошового потоку;

ЧДПср. — середнє значення показника чистого грошового потоку.

За значеннями цього показника можна судити про ритмічність надходження грошових коштів на підприємство і прогнозувати періоди спаду чистого грошового потоку. Це, у свою чергу, дозволяє розробляти доцільний платіжний графік, прогнозувати об'єми і періоди залучення короткострокових кредитів, і, в цілому, планувати фінансову діяльність, що забезпечує достатність чистого грошового потоку.

Показник «грошовий важіль» розраховується як співвідношення темпу зростання чистого грошового потоку і виручки від реалізації продукції:

.

де ТЧДП — темп зростання чистого грошового потоку;

ТВ — темп зростання виручки від реалізації продукції.

Його важливість в діагностиці фінансового стану важко переоцінити, оскільки він характеризує динаміку надходження грошей в результаті реалізації продукції (товарів, робіт, послуг) в співставленні з динамікою вартості реалізації. Очевидно, що зниження чистого грошового потоку при зростанні виручки від реалізації продукції є сигналом наявності операційних, маркетингових або яких-небудь інших проблем, що обумовлюють зниження фінансової стійкості підприємства.

Показники цієї групи майже не використовуються в діагностиці фінансового стану. У той же час, саме вони дозволяють оцінити достатність грошових коштів, що є у розпорядженні підприємства для забезпечення його поточної діяльності, можливості виконання фінансових зобов’язань в повному обсязі, а також підтримки фінансового стангу на необхідному рівні. Причому якщо перші два показники (коефіцієнти достатності і ліквідності грошового потоку) дозволяють охарактеризувати поточну ситуацію, то наступні два показники (показник «ризикованості грошових потоків» і показник «грошового важеля») є індикаторами можливих проблем.

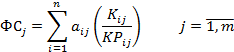

Рівень фінансового стану по кожному напряму визначається як середньозважена величина міри відповідності фактичних значень приведених вище локальних оцінних показників їх рекомендованим (критерійним) значенням по наступній формулі:

де ФСј - рівень фінансового стану по ј -му оцінному напряму;

біј - коефіцієнт значущості іго показника ј- го оцінного напряму;

Кіј, КРіј - відповідно, фактичне і рекомендоване значення іго показника ј- го оцінного напряму.

Загальний рівень фінансового стану (ФС) визначається як середня величина (проста середня, середньозважена, середня геометрична) рівнів фінансового стану по кожному оціночному напряму.

Ідентифікацію рівня фінансового стану пропонується здійснювати виділяючи п’ять можливих станів підприємства таким чином:

- — глибока фінансова криза (ФС?0,25) — підприємство є неплатоспроможним, висока вірогідність банкрутства;

- — низька фінансова криза (0,25<�ФС?0,50) — підприємство неплатоспроможне, фінансово залежне, не ефективне;

- — нестійкий фінансовий стан (0,50<�ФС?0,75) — мають місце проблеми з платоспроможністю, результати діяльності часто відрізняються нестабільністю і ризикованою;

- — задовільний фінансовий стан (0,75<�ФС?0,95) — підприємство є платоспроможним, хоча має окремі проблеми;

- — достатній (високий) рівень фінансового стану (ФС?0,95) платоспроможність підприємства стійка, воно є фінансово незалежним і рентабельним.

Низьке значення рівня фінансового стану підприємства свідчить про необхідність його підвищення шляхом вдосконалення процесу управління грошовими потоками, оптимізації фінансових витрат, перегляду структури джерел фінансування господарської діяльності і т.і.

Висновки з даного дослідження і перспективи подальших розвідок у даному напрямі. Запропонований комплексний підхід до діагностики фінансового стану дозволяє:

- а) коректно діагностувати платоспроможність, фінансову незалежність, рентабельність діяльності, а також достатність і ефективність грошових потоків, тобто усі основні фінансові аспекти підприємства;

- б) оцінити не лише поточний стан, але і виявити проблеми, що намічаються, по слабких сигналах, які свідчать про несприятливі тенденції, але ще не привели до різкого погіршення фінансових результатів, платоспроможності і фінансової незалежності;

- в) своєчасно вживати заходи по зміцненню фінансового стану і нейтралізації фінансових ризиків.

Оскільки коректність оцінки, правильність висновків та рекомендацій суттєво залежать від обґрунтованості критерійних значень показників, важливим є встановлення гранично допустимого рівня локальних фінансових показників, які можуть (і мають бути) диференційовані по видах діяльності, галузях промисловості, окремих підприємствах.

Література

- 1. Андрущак Є.М. Діагностика банкрутства українських підприємств / Є.М. Андрущак // Фінанси України. — 2004. — № 9. — С. 118−124.

- 2. Балабанов И. Т. Основы финансового менеджмента. — 2-е изд., доп. и перераб. — М.: Финансы и статистика, 1999. — 512 с.

- 3. Баранець Г. В. Визначення стану рівноваги в системі оцінки фінансового потенціалу підприємства / Г. В. Баранець // Управление экономикой переходного периода: Сб. науч. тр. — Донецк: ИЭП НАН Украины, 2007 — С.170−180.

- 4. Бланк И. А. Словарь-справочник финансового менеджера.-К: «Ника-Центр», 1998. — 480 с.

- 5. Економічний термінологічний словник-довідник: економіка, фінанси, менеджмент / За заг. ред. С.А. Корнієнка і В.Я. Олійника. — Дніпропетровськ, Дніпропетр. держ. фін. акад., 2013. — 460 с.

- 6. Ильяшенко С. Н. Составляющие экономической безопасности предприятия и подходы к ее оценке / С. Н. Ильяшенко // Актуальні проблеми економіки. — 2003. — № 3. — С. 12−19.

- 7. Клєбанова Т.С. Моделі оцінки, аналізу та прогнозування економічної безпеки підприємства / Т.С. Клєбанова, Є.А.Сергієнко // Бізнес Інформ. — 2006. — № 8. — С. 65−72.

- 8. Ковалев В. В., Волкова О. Н. Анализ хозяйственной деятельности предприятия. — М.: ПБОЮЛ Гриженко Е. М., 2000. — 424 с.

- 9. Кракос Ю. Б. Подход к оценке уровня финансовой составляющей экономической безопасности предприятия / Ю. Б. Кракос, Н. И. Серик // Економіка, фінанси, право. — 2006. — № 12. — С. 7−12.

- 10. Максимов Д. А. Рыночная устойчивость, экономическая безопасность и инновационная стратегия предприятия в условиях трансформируемой экономики /Д. А. Максимов// Менеджмент в России и за рубежом. — 2009. -N 2.-С.15−21.

- 11. Ткаченко І.С. Сутність фінансового стану підприємств та його оцінка в умовах невизначеності / І.С. Ткаченко, Т. О. Наконечна // Економіка: проблеми теорії та практики. Зб. наук. пр. Вип. 209: В 4 т. Том IV. — Дніпропетровськ: ДНУ, 2005. — с. 65−74.

- 12. Шеремет А. Д., Негашев Е. В. Методика финансового анализа деятельности коммерческих организаций. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2008. — 208 с.